ایچیموکو چیست؟ آموزش صفر تا صد ایچیموکو

ایچیموکو یک کلمه ژاپنی است که به ” یک نگاه ” ترجمه می شود، به این واقعیت اشاره دارد که سطح حمایت و مقاومت را می توان تنها با یک نگاه مشخص کرد. ایچیموکو (Ichimoku) یک اندیکاتور است ، به روشی بر خلاف سایر شاخص های فنی (اندیکاتور ها) ساخته شد. در حالی که اندیکاتور ها معمولاً توسط آماردانان یا ریاضیدانان در ساخته می شدند، این اندیکاتور توسط یک نویسنده روزنامه در توکیو به نام گویچی هوسودا ساخته شد.

این اندیکاتور از مجموعه شاخص های فنی تشکیل شده که سطوح حمایت و مقاومت، حرکت و جهت فعلی روند و همچنیم حرکت و جهت آینده روند را نشان می دهد؛ شاخص های فنی ایچیموکو با گرفتن میانگین های مختلف محاسبه می شود و بر روی نمودار به شکل خط های مختلف رسم می شوند.

برخی ایچیموکو را یک سیستم معاملاتی کامل برای انجام معاملات می دانند، در واقع اعتقاد آن ها بر این است که از ایچیموکو به تنهایی می توان برای انجام معاملات خود استفاده کرد و به ابزار دیگری نیاز نیست. احتمالا در همین ابتدای مقاله به اهمیت و جذابیت ایچیموکو پی برده اید، پس تا انتهای مقاله همراه ما باشید تا با نحوه کارکرد آن آشنا شوید.

ایچیموکو چیست؟

فهرست مطالب

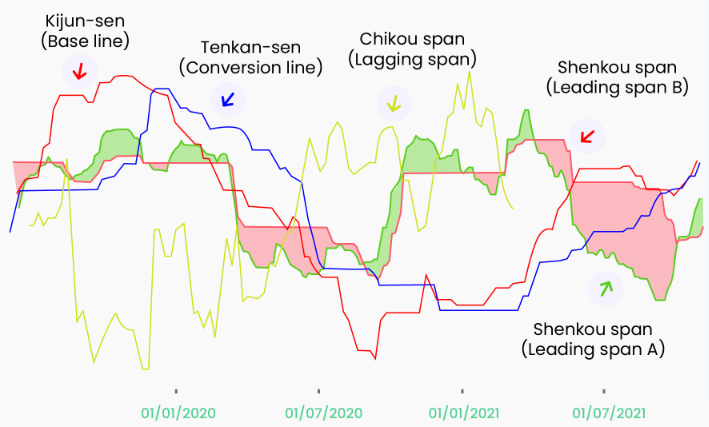

ایچیموکو از پنج خط تشکیل شده است که آین خطوط از میانگین های متفاوتی به صورت نقطه مشخص می شوند؛ سپس این نقاط به هم متصل شده تا خطوط مربوطه را تشکیل دهند. این خطوط عبارت اند از:

- تنکانسن Tenkan Sen

- کیجونسن Kijun Sen

- چیکو اسپن Chikou Span

- سنکو- A Senkou Span A

- سنکو – B Senkou Span B

تنکانسن Tenkan Sen

تنکان یا تنکانسن که نام دیگر آن (Conversion Line) است، یکی از خط های ایچیموکو است که نشان دهنده میانگین بیشترین قیمت و کمترین قیمتی است که در ۹ دوره قبلی در نمودار قیمتی رخ داده است.

کیجونسن Kijun Sen

کیجونسن که نام دیگر آن (Base Line) است، یکی دیگر از خط های ایچیموکو است که نشان دهنده میانگین بیشترین و کمترین قیمت طی 26 روز گذشته در نظر گرفته می شود.

چیکو اسپن Chikou Span

چیکو اسپن یکی دیگر خط های ایچیموکو است که نام دیگر آن Lagging Span است. این خط نشان دهنده قیمت بسته شدن فعلی است که به 26 دوره زمانی قبل برگشته است. به بیان دیگر این خط همان نمودار قیمتی است (قیمت بسته شدن کندل) که به 26 دوره قبل رفته است.

سنکو اسپن A و B

دو تای آن ها یک ابر را تشکیل می دهند به نام ابر کومو (Ichimoku Cloud) که از تفاوت بین دو خط سنکو اسپن Aو سنکو اسپن B تشکیل شده است. نام دیگر این دو خط Leading Span A و Leading Span B است.

خط سنکو A از میانگین خط تنکانسن و کیجونسن بدست می آید و آن را 26 دوره جلو می برد؛ سنکو A در حالت روزانه، میانگین تنکانسن و کیجونسن در 26 روز بعد نشان می دهد.

خط سنکو B نشان دهنده میانگین بیشترین و کمترین قیمتی است که در بازه زمانی 52 دوره وجود داشته است و آن را به 26 دوره زمانی جلو تر می برد؛ در حالت روزانه اگر میانگین بیشترین و کمترین قیمت 52 روز گذشته را محاسبه کنید، مقدار سنکو B مشخص می شود و آن را 26 روز به جلو می برد.

ابر کومو به نوعی می تواند آینده قیمت را برای ما پیش بینی کند.

فرمول خط های ایچیموکو

در زیر به معرفی پنج فرمول خطوط Ichimoku می پردازیم:

2 ÷ ( بالاترین قیمت 26 کندل قبل + پایین ترین قیمت 26 کندل قبل ) = کیجونسن

2 ÷ (کمترین قیمت پایین 9 کندل قبل + بیشترین قیمت بالای 9 کندل قبل ) = تنکانسن

قیمت بسنه شدن کندل فعلی = چیکو اسپن

2 ÷ ( کیجونسن + تنکانسن ) = سنکو A

2 ÷ ( بیشترین قیمت بالای 52 کندل قبل + کمترین قیمت پایین 52 کندل قبل ) = سنکو B

رازهای ایچیموکو چیست و به شما چه می گوید؟

ایچیموکو با استفاده از میانگین ها، اطلاعات زیادی را در یک نگاه نشان می دهد که می تواند کاربرد های بسیاری را برای معامله گران داشته باشد. این کاربرد ها به شرح زیر است

- زمانی که معمولا قیمت در بالا ابر قرار دارد، روند کلی صعودی است، زمانی که قیمت در زیر ابر است، روند نزولی و زمانی که قیمت در ابر قرار دارد، بدون روند یا در حال انتقال است.

- هنگامی که سنکو A به سمت بالا حرکت می کند و بالاتر از سنکو B می رود، ابر کومو به رنگ سبز می شود (صعودی می شود) و هر چه فاصله بین دو خط بیشتر شود (به اصطلاح ابر ضخیم شود)، نشان از قدرت بیشتر ابر صعودی خواهد بود (اگر ابر نازک باشد، قدرت ابر کمتر است)؛ این به تایید روند صعودی کمک می کند. زمانی که سنکو A به سمت پایین حرکت می کند و پایین تر از سنکو B قرار می گیرد، ابر کومو به رنگ قرمز می شود (نزولی می شود) و هر چه فاصله بین دو خط بیشتر شود، نشان از قدرت بیشتر ابر نزولی است؛ این به تایید روند نزولی کمک می کند؛ هنگامی که قیمت در ابر کومو باشد، روند قمیت خنثی (تردینگ رنج) است. ابر کومو علاوه بر اینکه نشانه ای از روند صعودی، نزولی و خنثی است، نوعی حمایت و مقاومت برای روند قیمت خواهد بود.

- معامله گران اغلب از ابر کومو به عنوان ناحیه حمایت و مقاومت استفاده می کنند. ابر سطوح حمایت ومقاومتی را فراهم می کند که می تواند قیمت در آینده به آن واکنش نشان دهد.

- درسته که معامله گران می توانند از ایچیموکو به تنهایی استفاده کنند، اما اگر همراه با سایر اندیکاتورهای فنی از آن استفاده شود، می تواند بازدهی را به حداکثر برساند. به عنوان مثال، این اندیکاتور اغلب با شاخص قدرت نسبی (RSI) ترکیب می شود، که می تواند برای تأیید حرکت در یک جهت خاص مورد استفاده قرار گیرد. همچنین مهم است که روند اصلی را شناسایی کنید و براساس آن تحلیل، معامله کنید. به عنوان مثال، در طول یک روند نزولی، قیمت ممکن است به طور موقت، یک اصلاحی تا ابر یا کمی بالا تر داشته باشد و پس از آن دوباره به نزول خود ادامه دهد.

- شکست ها (Crossovers) راه دیگری هستند که می توان از آن استفاده کرد؛ کاری که معامله گر می خواهد در هنگام مواجه با شکست ها انجام دهد، استفاده از آن ها برای پیدا کردن یک موقعیت خوب برای انجام معامله است. اگر خط تنکانس، خط کیجونسن به سمت بالا بشکند، نشان از یک شکست صعودی است؛ به خصوص زمانی که قیمت بالاتر از ابر باشد، یک سیگنال خرید قدرتمند خواهد بود (در صورتی که قیمت پایین تر از ابر باشد، یک سیگنال خرید ضعیف است).

برعکس آن نیز صادق است، اگر خط تنکانسن، خط کیجونسن را به سمت پایین بشکند، نشان از یک شکست نزولی است؛ به خصوص زمانی که قیمت پایین تر از ابر باشد، یک سیگنال فروش قدرتمند خواهد بود (در صورتی که قیمت بالا تر از ابر باشد، یک سیگنال فروش ضعیف است).

یکی از راه کار های خروج از معامله با این نوع سیگنال خرید و فروش این است که معامله خرید تا زمانی که خط تنکانسن به زیر خط کیجونسن باز گردد، نگه دارید؛ در معامله فروش تا زمانی که خط تنکانسن به بالای خط کیجونسن باز گردد، نگه دارید.

- چیکو اسپن نیز می تواند در تصیم گیری به شما کمک کند. هنگامی که قیمت از این خط فاصله می گیرد، سعی می کند خودش را به آن برساند، بدین صورت که اگر روند صعودی باشد، چیکو اسپن توانسته قیمت، تنکانسن و کیجونسن را به سمت بالا بشکند و فاصله زیادی از قیمت می گیرد؛ در نتیجه، قیمت سعی می کند خودش را به خط چیکو اسپن برساند. اگر روند نزولی باشد، چیکو اسپن توانسته قیمت، تنکانسن و کیجونسن را به سمت پایین بشکند و فاصله زیادی از قیمت می گیرد؛ در نتیجه، قیمت سعی می کند خودش را به خط چیکو اسپن برساند. اگر روند قیمت خنثی باشد، چیکو اسپن به قیمت نزدیک می ماند.

شناسایی سیگنال های ایچیموکو

با توجه به کاربرد های گفته شده قوی ترین حالت سیگنال در ایچیموکو به شکل به شرح زیر صادر می شود:

همان طور که گفته شد، هنگامی که تنکانسن و کیجونسن بالا تر از ابر هستند، روند مثبت است و هنگامی که تنکانسن و کیجونسن به در زیر ابر قرار می گیرند، روند منفی است. هنگامی که قیمت بالا تر از ابر هست، روند صعودی است و هنگامی که قیمت زیر ابر است، روند کاهشی است. هنگامی که سنکو A در حال افزایش است و بالاتر از سنکو B است، روند صعودی در حال تقویت است. زمانی که سنکو A در حال کاهش و زیر سنکو B است، روند نزولی در حال تقویت است.

با توجه به توضیحات گفته شده، سیگنال خرید زمانی تقویت می شود که تنکانسن از کیجونسن به سمت بالا عبور کند در حالی که تنکانسن، کیجونسن و قیمت همه بالا ابر قرار دارند و چیکو اسپن توانسته قیمت، تنکانسن و کیجونسن را به سمت بالا بشکند و از قیمت فاصله زیادی گرفته باشد. همچنین سیگنال فروش زمانی تقویت می شود که تنکانسن از کیجونسن به سمت پایین عبور کند در حالی که تنکانسن، کیجونسن و قیمت همه پایین ابر قرار دارند و چیکو اسپن توانسته قیمت، تنکانسن و کیجونسن را به سمت پایین بشکند و از قیمت فاصله زیادی گرفته باشد.

در تصویر زیر مشاهده می کنید که در دایره سبز رنگ، تنکانسن (خط قرمز) توانسته کیجونسن (خط آبی) را به سمت پایین بشکند، چیکو اسپن توانسته قیمت، تنکانسن و کیجونسن را به سمت پایین بشکند (دایره نارنجی) و فاصله زیادی از قیمت دارد، همچنین قیمت، تنکانسن و کیجونسن در زیر ابر نزولی قرار دارند که تقریبا ابر ضخیمی است؛ در نتیجه، یک سیگنال فروش قوی صادر شده است. حدضرر در این معامله را بالا ابر نزولی قرار دادیم؛ با حرکت ابر می توان حدضرر را حرکت داد، در این روش حد سود مشخصی نداریم و با برخورد قیمت با حد ضرر از معامله خارج می شویم.

در تصویر زیر مشاهده می کنید که در دایر سبز، خط تنکانسن (خط قرمز) توانسته خط کیجونسن (خط آبی) را به سمت بالا بشکند و چیکو اسپن هم توانسته قیمت، تنکانسن و کیجونسن را به سمت بالا بشکند (دایره نارنجی) و فاصله زیادی با قیمت دارد؛ همزمان قیمت، تنکانسن و کیجونسن بالا ابر صعودی قرار دارند اما ابر ضعیف است ( ضخیم نیست)؛ در نتیجه، یک سیگنال خرید نسبتا قوی صادر شده است. حدضرر در این معامله را زیر ابر صعودی قرار دادیم؛ با حرکت ابر می توان حدضرر را حرکت داد، در این روش حد سود مشخصی نداریم و با برخورد قیمت با حد ضرر از معامله خارج می شویم.

بازه زمانی مناسب برای ایچیموکو (Ichimoku)

ایچیموکو ابزاری است که معامله گران می توانند از آن ذر تمام تایم فریم ها استفاده کرد، اما بهترین تایم فریم برای ایچیموکو به روش و استراتژی معامله گر بستگی دارد که از آن استفاده می کند. به عنوان مثال، معامله گرانی که معاملات خود را در طول یک روز انجام می دهند، بهتر است در تایم فریم های کوتاه تر مانند 4 ساعته از آن استفاده کنند، در حالی که کسانی که دیدگاه بلندمدت دارند می توانند از آن در تایم فریم های روزانه یا هفتگی استفاده کنند.

تفاوت ایچیموکو و میانگین متحرک

در حالی که ایچیموکو از میانگین ها استفاده می کند، با میانگین متحرک معمولی متفاوت است. به عنوان مثال، میانگین های متحرک ساده، قیمت های پایانی را برای میانگین گیری انتخاب می کنند، آن ها را جمع می کنند و کل آن را بر تعداد دوره زمانی مشخص شده تقسیم می کنند؛ اگر میانگین متحرک 10 روزه باشد، قیمت های پایانی 10 روز آخر را جمع می کند، سپس بر 10 تقسیم می کند تا میانگین بدست آید.

همان طور که گفته شد محاسبات در ایچیموکو متفاوت با میانگین متحرک است؛ حتی اگر از تعداد دوره زمانی یکسانی استفاده شود.

توجه داشته باشید که تفاوت در مجاسبات به معنی بهتر یا بدتر بودن یک شاخص از دیگری نیست؛ آن ها فقط اطلاعات را به روش های مختلف ارائه می دهند.

محدودیت های ایچیموکو

- نمودار را با خطوط ایچیموکو می تواند کمی شلوغ شود. برای رفع این مشکل، اکثر پلتفرم هایی که نمودار های قیمتی را ارائه می دهند، اجازه می دهند برخی از این خطوط را پنهان کنید. به عنوان مثال، تمام خطوط را می توان پنهان کرد، به جز سنکو اسپنA و B که ابر را ایجاد می کنند. هر معامله گر باید بر روی اینکه کدام خطوط بیشترین کاربرد را برای آن دارد فکر کند، سپس هر خطی که برای او کارایی نداشت را پنهان کند.

- یکی دیگر از محدودیت های ابر ایچیموکو این است که بر اساس اطلاعات قیمتی در گذشته است که می تواند خطا های زیادی داشته باشد. این موضوع صرفا مربوط به ایچیموکو نیست بلکه ایرادی است که معامله گران از تمام اندیکاتورها می گیرند.

- ابر همچنین می تواند برای مدت طولانی بی فایده شود، زیرا قیمت می تواند بسیار بالاتر یا بسیار پایین تر از آن برود. در مواقعی مانند این، خط تنکانسن، خط کیجونسن و شکست های آن ها اهمیت بیشتری پیدا می کنند، زیرا به طور کلی به قیمت نزدیک تر هستند.

سخن پایانی

اندیکاتور ایچیموکو یکی از پر کاربرد ترین اندیکاتور ها در تحلیل تکنیکال است که تحلیل گران تکنیکالی که در تحلیل های خود از اندیکاتور ها استفاده می کنند، از آن استفاده می کنند. در این مقاله به بررسی جزییات اندیکاتور ایچیموکو و نحوه استفاده از آن پرداختیم، از این اندیکاتور می تواند در تایم فریم های مختلف استفاده کرد که به همین دلیل به اندیکاتور مولتی تایم فریم معروف است. برخی اعتقاد دارند که ایچیموکو یک اندیکاتور کامل است که به تنهایی به عنوان یک سیستم معاملاتی استفاده می شود در حالی که عده دیگری از تحلیل گران آن را با دیگر سبک ها یا اندیکاتور ها ترکیب می کنند، ترکیب کردن یا نکردن آن ها بستگی به روش و استراتژی معاملات معامله گر دارد، اما برای استفاده از ایچیموکو در هر تایم فریم یا ترکیب با هر ابزار تحلیلی نیاز است که آن را به خوبی درک کنید و آموزش ببینید تا بتوانید از آن به بهترین نحو استفاده کنید.