پرایس اکشن RTM چیست؟ کامل ترین آموزش سبک rtm +ویدیو

اگر با پرایس اکشن آشنا باشید، می دانید که دارای سبک های مختلفی می باشد که یکی از بهترین های آن سبک پرایس اکشن RTM است. پرایس اکشن به سبک آر تی ام (rtm یا Read The Market) براساس عرضه و تقاضا بوده و به معامله گر اجازه میدهد بدون استفاده از اندیکاتورها، بازار را تحلیل و به معامله گری بپردازد.

باتوجه به محبوبیت سبک پرایس اکشن ار تی ام، در این مقاله قصد داریم تا به آموزش آن بپردازیم؛ با ما تا انتهای این مقاله همراه باشید.

پرایس اکشن rtm چیست؟

فهرست مطالب

در سبک پرایس اکشن ار تی ام محل هایی را شناسایی میکنیم که بزرگان بازار خروج و یا ورود سنگینی داشته اند. این نقاط کلید پرایس اکشن rtm هستند که به آن اصطلاحا گره قیمتی گفته میشود. این گره های قیمتی به تنهایی کاربرد ندارند و لازمه آن شناخت الگوها و ساختارهای پیشین قیمت است. سپس با تشخیص گره های قیمتی نقطه ورود تعیین میشود.

کندل ها در سبک rtm

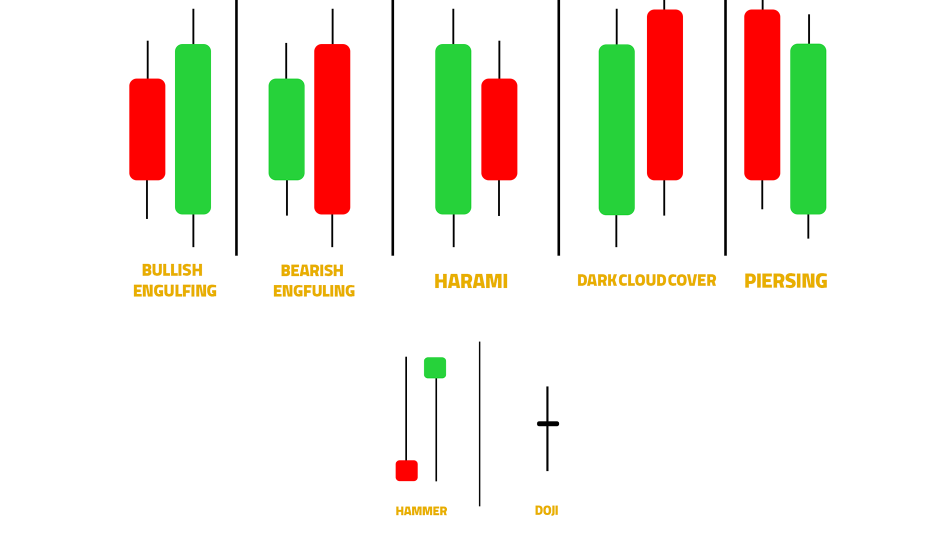

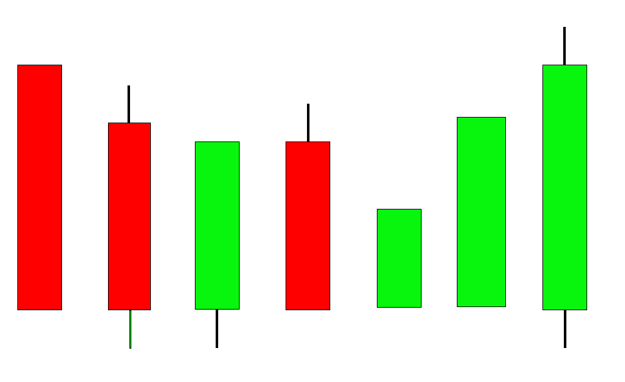

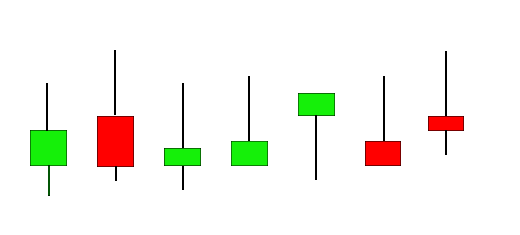

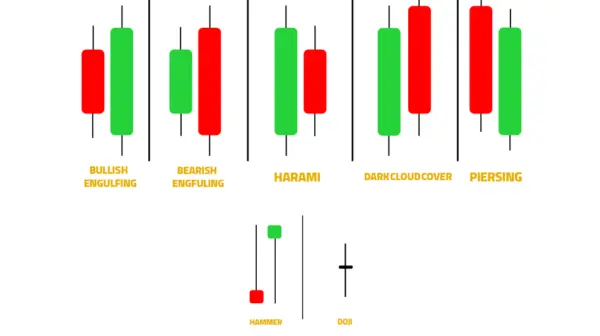

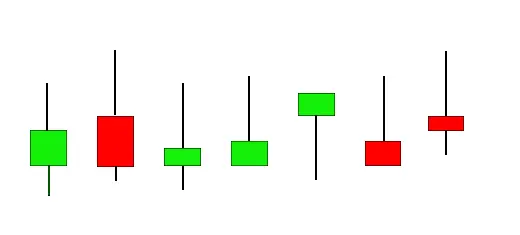

در پرایس اکشن RTM، ما به اسم و نوع هیچ کدام از الگو های کندلی نیاز نداریم، کافیست بدانیم کدام کندل بر کندل دیگری تسلط دارد. بنابراین باید بررسی کنیم که آیا کندل دوم نصف کندل اول (از سایه تا سایه) را پوشانده است یا خیر. اگر این اتفاق افتاده بود، به این معنی است که کندل دوم بر کندل اولی تسلط دارد.

برای مثال: در شکل اول از سمت چپ، کندل سبز دوم به طور کامل کندل قرمز قبل از خودش را پوشانده است. بنابراین میتوان گفت کندل دوم بر اولی تسلط دارد و بازار در اختیار خریداران است.

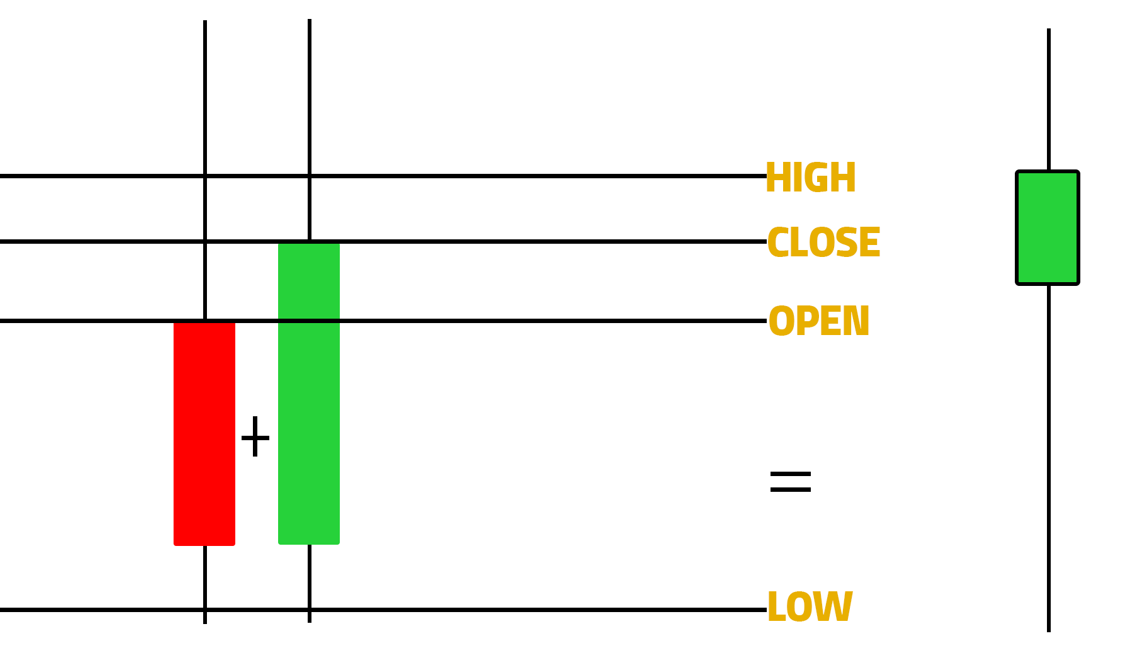

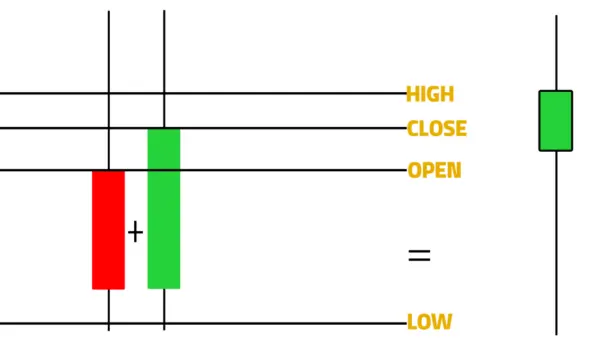

روش دیگر برای شناسایی اینکه کدام گروه بر بازار تسلط دارند، ترکیب کردن کندل ها است:

برای ترکیب دو کندل و ایجاد یک کندل، باید قیمت باز شدن کندل اول را به عنوان قیمت باز شدن در نظر گرفت و قیمت بسته شدن کندل دوم را به عنوان قیمت بسته شدن کندل جدید در نظر گرفت و همچنین پایین ترین قیمت و بالاترین قیمت کندل جدید را باید بالا ترین و پایین ترین قیمتی که در هرکدام از کندل ها رخ داده در نظر گرفت.

اگر تعداد کندل ها بیشتر از دوتا بود، از قیمت باز شدن کندل اول و قیمت بسته شدن کندل آخر و بالاترین/پایین ترین قیمتی که در بین تمام کندل ها اتفاق افتاده استفاده میکنیم.

به طور کلی در آموزش پرایس اکشن آر تی ام باید با دو نوع کندل مومنتوم، کندل گپ و بیس آشنا شوبم:

- کندل مومنتوم

- کندل گپ

- کندل بیس

1. کندل مومنتوم

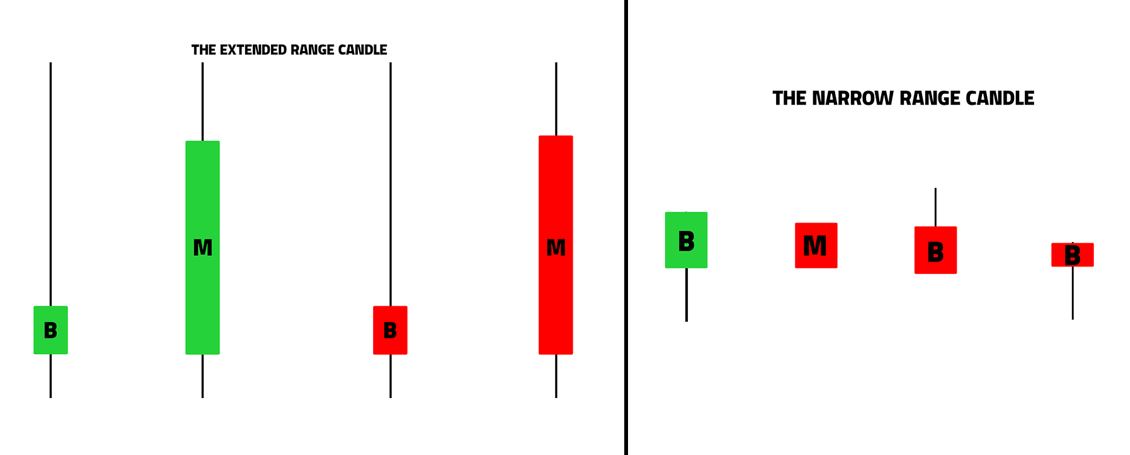

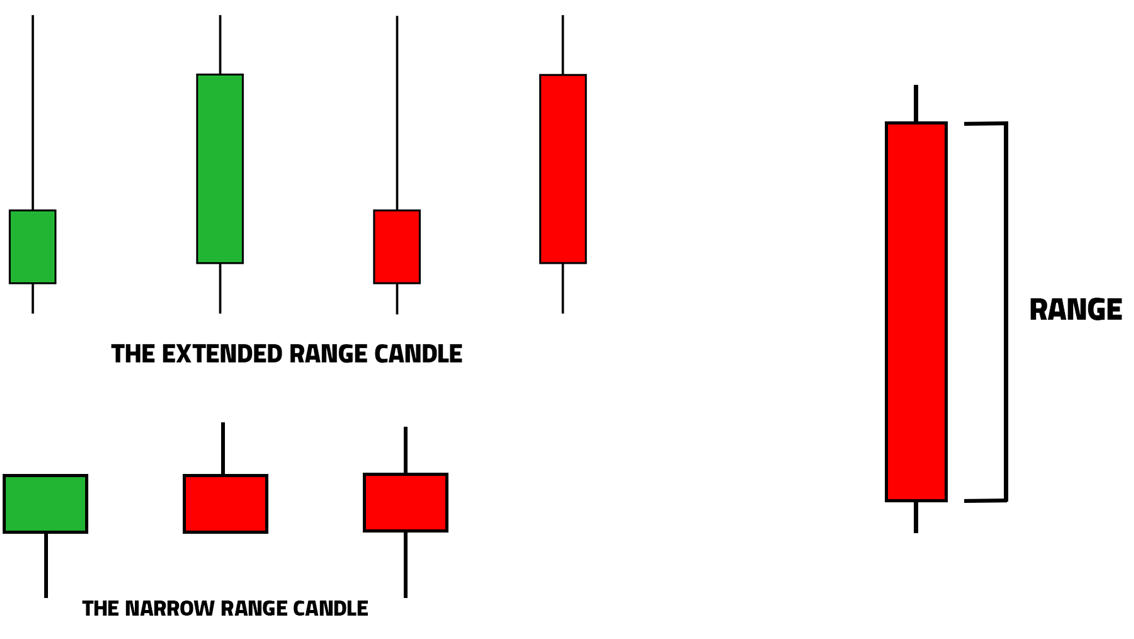

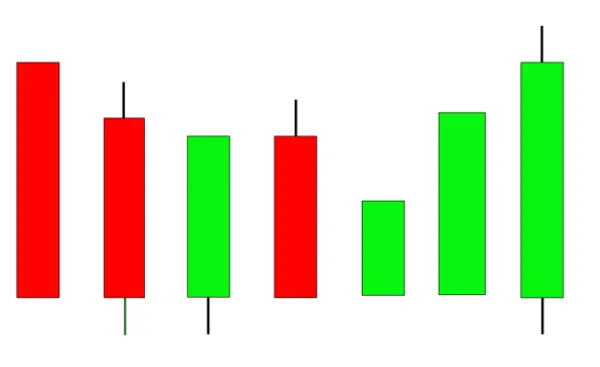

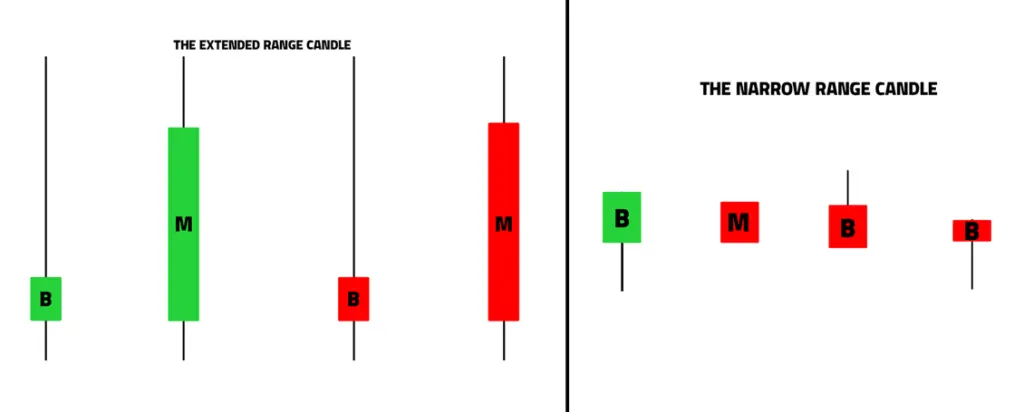

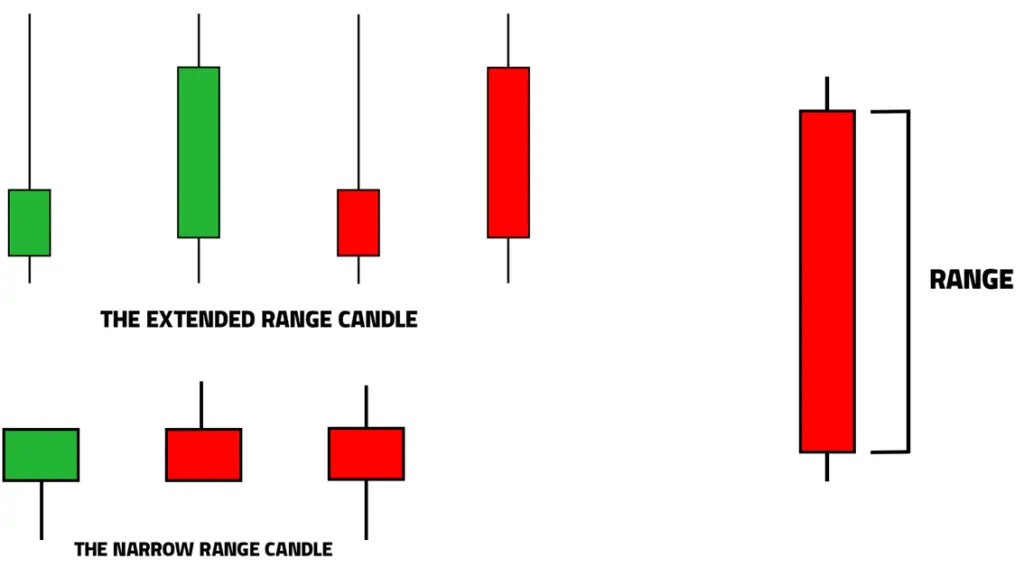

کندل مومنتوم کندل های پر قدرت بازار پرایس اکشن RTM هستند که به ما نشان میدهد قدرت در اختیار گروه خریداران است یا فروشندگان و به کندلی، کندل مومنتوم گویند که بدنه آن بزرگتر از مجموع سایه های آن باشد. هر چقدر این بدنه نسبت به سایه ها بزرگتر باشد، کندل مومنتوم قوی تر است. کندلی که سایه نداشته باشد قوی ترین نوع کندل مومنتوم است.

بر اساس رنگ کندل نیز می توان تشخیص داد قدرت در اختیار کدام گروه است. کندل قرمز مومنتوم یعنی قدرت دست فروشندگان است و کندل مومنتوم سبز ینی قدرت دست خریداران است.

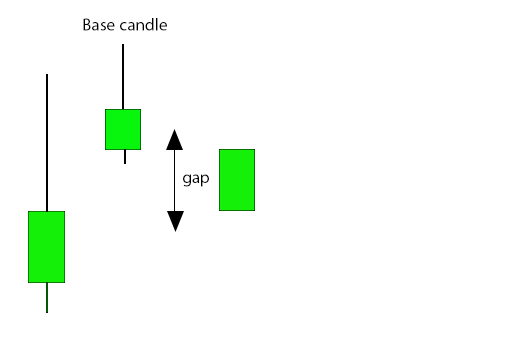

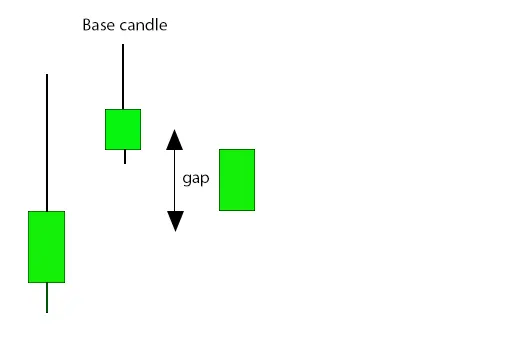

2. کندل گپ

وقتی کندلی باز می شود و نسبت به جایی که کندل قبلی بسته شده فاصله داشته باشد، این فاصله را گپ گویند که به عنوان یک کندل مومنتوم می توان در نظر گرفت.

3. کندل بیس

در کندل های بیس Base، بدنه کندل از مجموع سایه ها کوچکتر است و نشان می دهد خریداران و فروشندگان با یکدیگر درحال جنگ هستند و مشخص نمی کند قدرت دست کدام گروه است. در کندل های بیس، رنگ کندل اهمیتی ندارد و مشخص نمی کند قدرت دست کدام گروه است.

اندازه کندل به مومنتوم یا بیس بودن کندل ربطی ندارد. کندل هایی با بدنه کوچک و بدون سایه می توانند کندل مومنتوم باشند.

فاصله بین high تا low در یک کندل را range یک کندل میگویند که سبب می شود کندل ها به دو حالت ERC و NRC تقسیم شود. به این صورت که اگر فاصله کوچک باشد، narrow range candle (کندل با طول کم) و اگر فاصله زیاد باشد، extended range candle (کندل با طول زیاد) نامیده میشود.

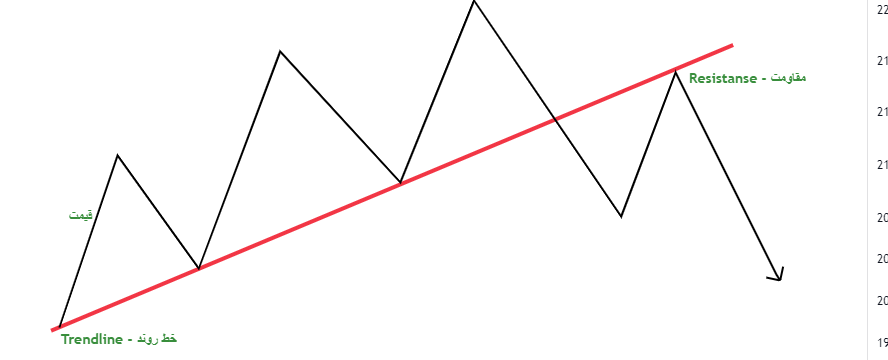

حمایت و مقاومت (SR)

در هنگام آموزش rtm، مفهوم دیگری که باید با آن آشنا شویم، حمایت و مقاومت است. زمانی که قیمت به سطحی میرسد که نسبت به آن واکنش نشان میدهد و خلاف جهت حال حاضرش حرکت میکند، حمایت و مقاومت گویند. SR همان حمایت (support) و مقاومت (resistance) است.

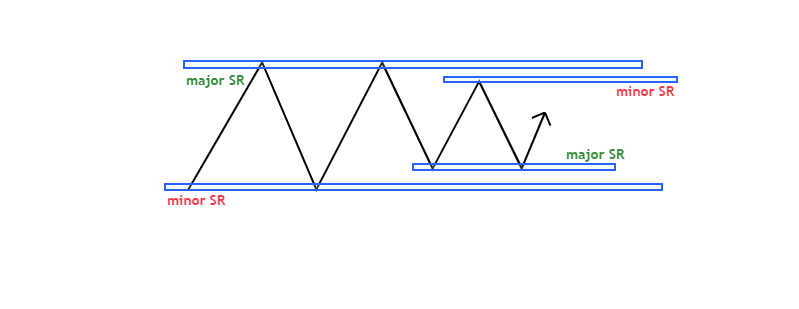

در پرایس اکشن به سبک ار تی ام به هر دو SR گفته می شود. اگر قیمت یک بار تغییر جهت دهد، sr از نوع minor خواهد بود و اگر بیش از یکبار در آن ناحیه تغییر جهت دهد، sr از نوع major خواهد بود.

زمانی که بازار رنج می شود، کف و سقف محدوده رنج، sr major تشکیل می شود.

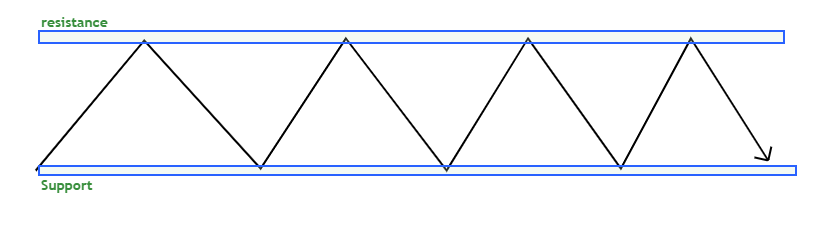

بر خلاف تکنیکال کلاسیک که هر چقدر قیمت به یک حمایت و مقاومت واکنش دهد، آن حمایت مقاومت قوی تر خواهد شد. در سبک پرایس اکشن ار تی ام هر چقدر واکنش قیمت به نواحی SR بیشتر شود، احتمال شکسته شدن آن نواحی در دفعه بعد بیشتر خواهد شد.

در هر مقاومت صفی از فروشندگان و در هر حمایت صفی از خریداران وجود دارد. به عنوان مثال زمانی که قیمت به مقاومت میرسد فروشندگان اقدام به فروش میکنند و قیمت پایین می آید، حال اگر برای بار دوم خریداران خرید کنند و قیمت به مقاومت برسد، این بار تعداد کمتری نسبت به دفعه اول فروشنده در مقاومت وجود دارد (تعداد سفارشات فروش کمتر می شود).

بدین ترتیب با هر بار تست کردن مقاومت، تعداد فروشندگان کم و کمتر و در نهایت تمام میشود و در نتیجه مقاومت شکسته و قیمت افزایش می یابد.

زمانی که یک SR شکسته می شود، نقش آن عوض می شود. اگر حمایت باشد، به مقاومت تبدیل می شود و اگر مقاومت باشد، به حمایت تبدیل می شود که به این اتفاق SR FLIP گفته می شود.

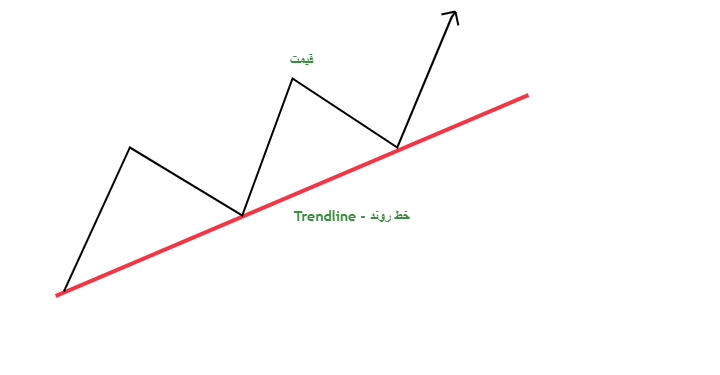

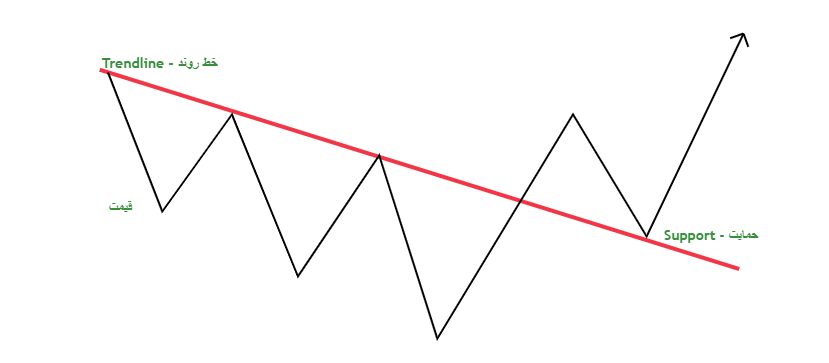

خط روند در rtm

از کشیدن خط روند می توانید برای شناسایی صعودی بودن یا نزولی بودن و یا خنثی بودن روند استفاده کنید.

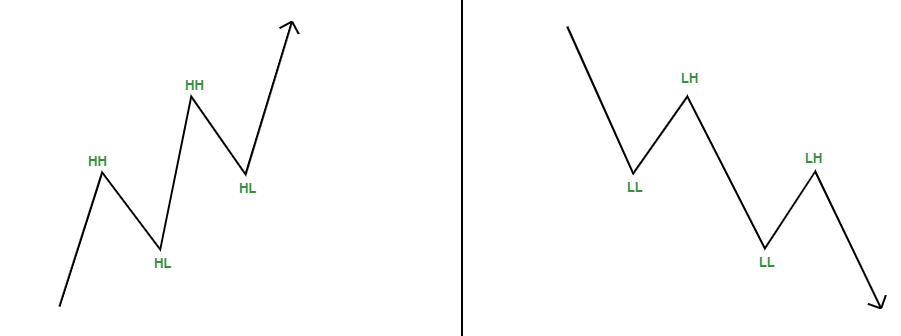

برای رسم خط روند صعودی به دو کف نیاز داریم که کف دوم باید بالا تر از کف اول باشد و قیمت سقف اول را شکسته باشد تا بتوان خط روند صعودی برای آن رسم کرد.

برای رسم خط روند نزولی نیاز به دو سقف داریم که سقف دوم باید پایین تر از سقف اول باشد و قیمت کف اول را شکسته باشد تا بتوان خط روند نزولی را برای آن رسم کرد.

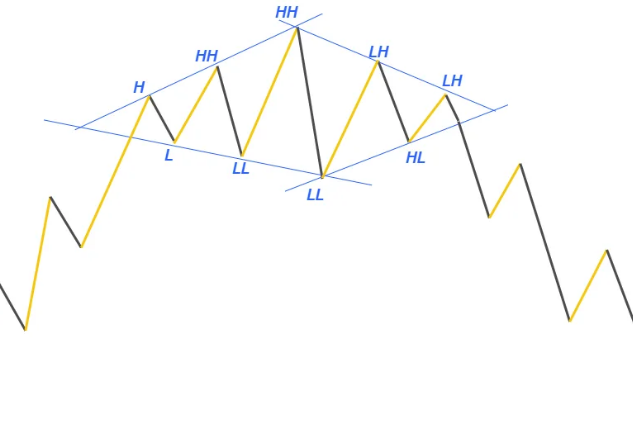

شناسایی پایان احتمالی روند

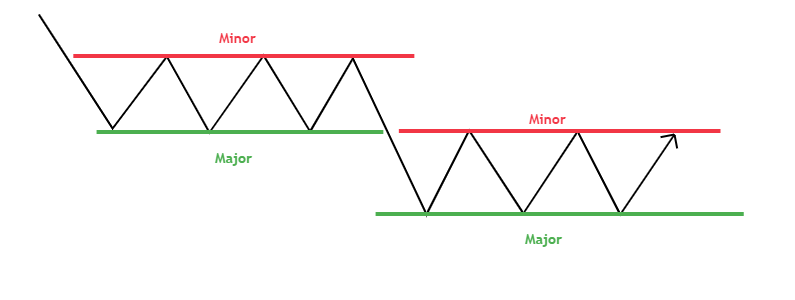

یکی دیگر از مباحثی که در آموزش پرایس اکشن آر تی ام باید به آن توجه کرد، شناسایی تقیر روند است. دقت داشته باشید که قیمت در مسیر خود تا زمانی که کف هایی بالاتر دارد، به معنای روند صعودی است و زمانی که قیمت آخرین کف خود را به سمت پایین میشکند، نشانه پایان احتمالی روند است.

قیمت تا زمانی که سقف های پایین تر تشکیل میدهد به معنی روند نزولی است و روند نزولی زمانی می تواند به پایان احتمالی خود برسد که قیمت اخرین سقف خود را به سمت بالا شکسته و افزایش یابد.

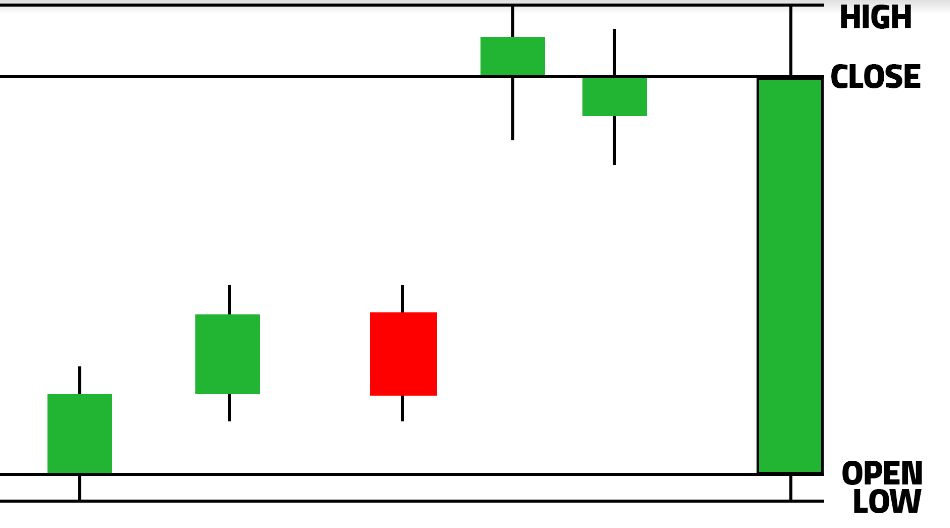

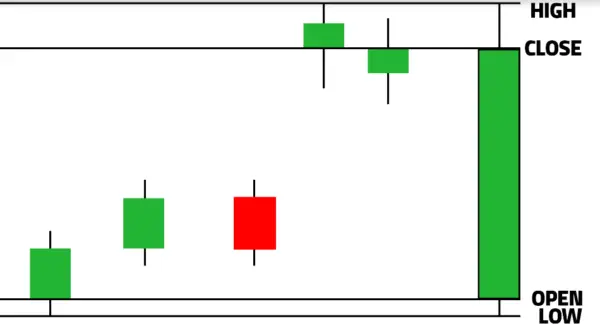

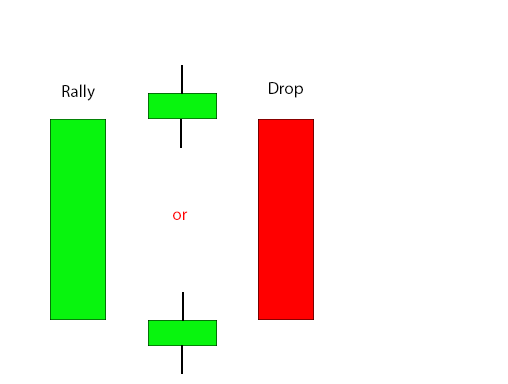

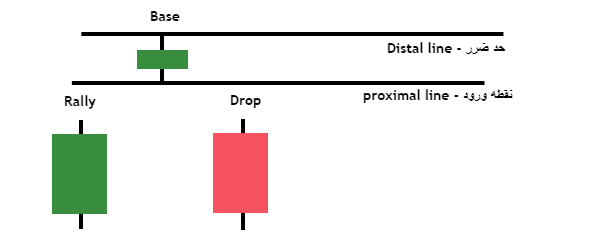

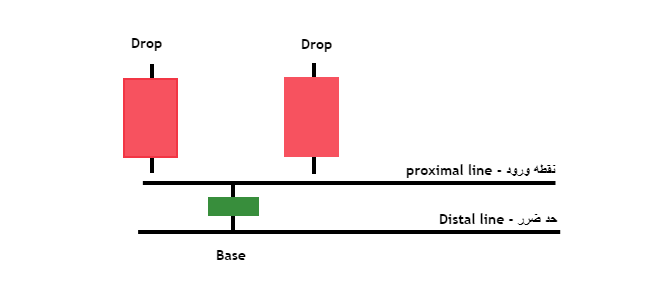

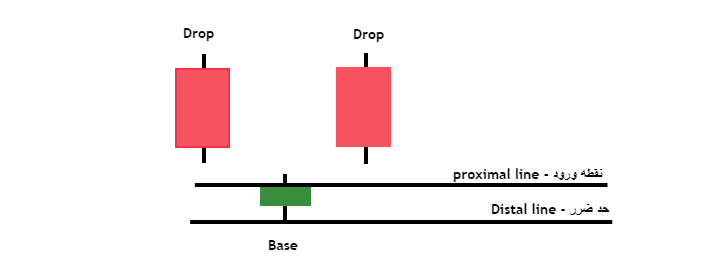

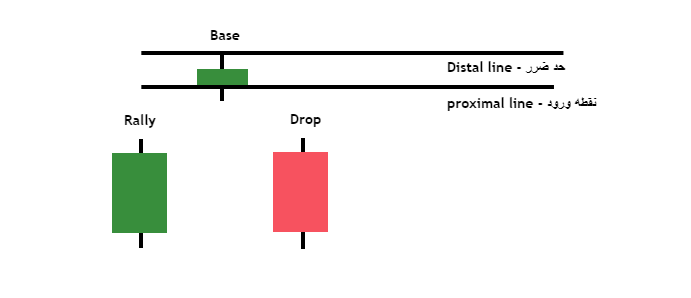

Rally Base Drop

در پرایس اکشن به سبک ار تی ام، رفتار و نوع حرکت قیمت به سه دسته rally – base – drop تقسیم می شود. اگر کندل مومنتوم صعودی باشد، آن را rally و اگر کندل مومنتوم نزولی باشد، آن را drop گویند و هرچه این رالی یا دراپ از کندل های بیشتری تشکیل شود، قدرت حرکت رالی و دراپ بیشتر خواهد بود. به کندل های بیس نیز همان بیس گفته می شود.

ساختارهای مهم سبک rtm

چهار ساختار مهم در پرایس اکشن RTM وجود دارد که 2 ساختار صعودی و 2 ساختار نزولی هستند که یک به یک آنها را توضیح خواهیم داد.

- RBR

- DBR

- DBD

- RBD

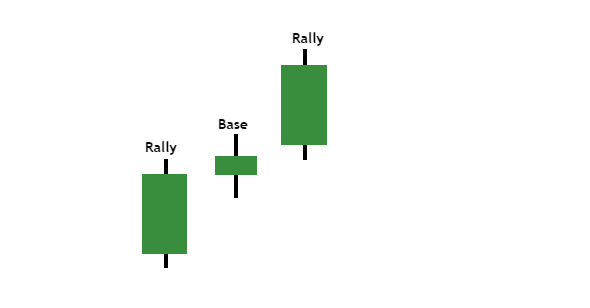

1. RBR

در این ساختار ابتدا خریدارها خرید می کنند و قیمت را بالا میبرند (تشکیل کندل rally). سپس فروشندگان وارد بازار می شوند و بازار را به تعادل میرسانند (تشکل کندل base). سپس خریداران با قدرت بیشتری وارد بازار می شوند و قیمت دوباره افزایش می یابد (تشکیل کندل rally دوم).

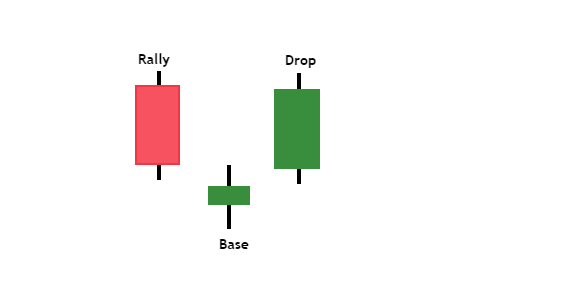

2. DBR

در این ساختار ابتدا فروشندگان وارد بازار می شوند و قیمت را کاهش میدهند(تشکیل کندلdrop). بعد از آن، سپس خریداران وارد بازار می شوند و بازار به تعادل میرسد(تشکیل کندل base). بعد از آن، خریداران بیشتر می شوند و کم کم بازار را در دست میگیرند و قیمت صعود میکند(تشکیل کندل rally).

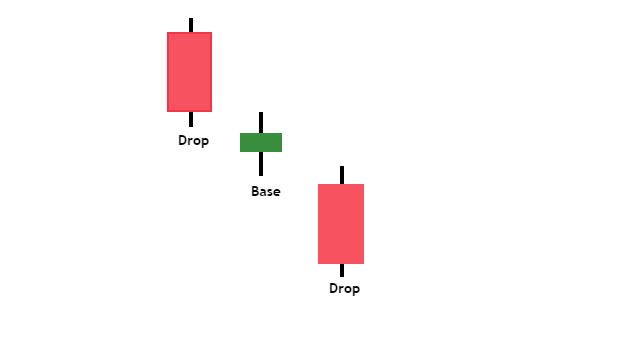

3. DBD

در این ساختار بازار دست فروشندگان است و قیمت را کاهش میدهند (تشکیل کندل drop). سپس کمی خریداران وارد بازار میشوند و بازار را به تعادل نسبی میرسانند (تشکیل کندل base). اما حضور خریداران دوامی ندارد و فروشندگان دوباره وارد بازار شده و قدرت را در دست میگیرند (تشکیل کندل drop دوم).

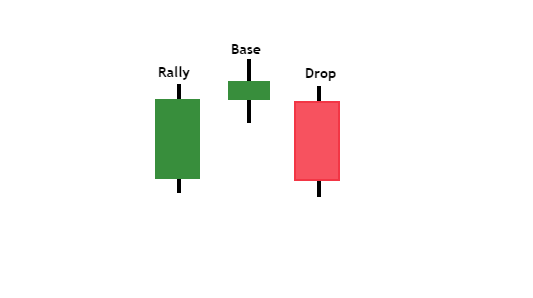

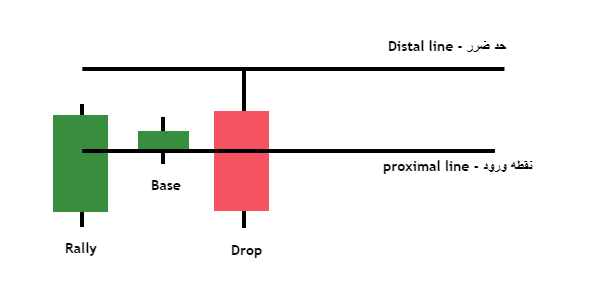

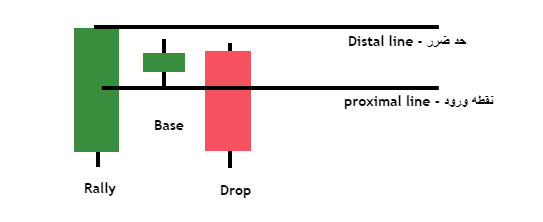

4. RBD

در این ساختار خریداران در بازار حضور دارند و قیمت را افزایش می دهند (تشکیل کندلrally). سپس کم کم ، فروشندگان وارد بازار شده و بازار را به تعادل میرسانند (تشکیل کندل base). رفته رفته خریداران از بازار خارج می شوند و قدرت به طور کامل در اختیار فروشندگان قرار میگیرد و قیمت کاهش مییابد (تشکیل کندل drop).

نکات ساختارهای سبک rtm

نکاتی در مورد 4 ساختار معرفی شده پرایس اکشن RTM وجود دارد که به شرح زیر میباشند:

- در تمامی ساختارها ، کندل base کوچک ، ایده آل است (nrc).

- در تمامی ساختارها ممکن است کندل base ، تنها یک کندل نباشد و همچنین تعداد کندل های rally و base نیز می تواند بیشتر از یک کندل باشد .

- در تمامی ساختارها، هرچه کندل های drop یا rally بدنه بلندتری داشته باشد، مومنتوم آن بیشتر و قدرت بیشتری دارد.

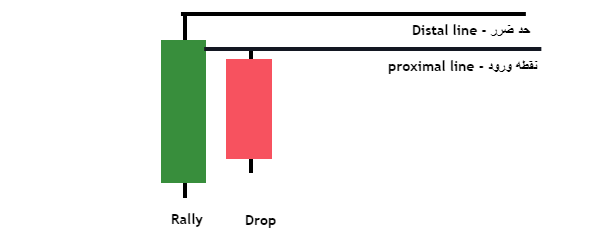

- در تمامی ساختارها ممکن است گاهی کندل base تشکیل نشود و قدرت خریدار و فروشنده به قدری باشد که قیمت، سریع تغییر جهت دهد یا به روند خود ادامه دهد. در این حالت، قدرت حرکت زیاد است و روند قیمت به شکل v خواهد بود.

- در تمامی ساختارها، در زمانی که کندل بیس تشکیل نمی شود، به تایم فریم پایین تر برویم، معمولا می توان کندل base را پیدا کرد.

ناحیه (Zone)

در این مقاله، در مورد کندل ها و ساختار مربوط به پرایس اکشن ار تی ام و اصول اولیه تکنیکالی از جمله خط روند و محدوده حمایت و مقاومت صحبت کردیم. حال میخواهیم در مورد ناحیه که از مهمترین بخش های تکنیکالی در آموزش rtm است، حبت کنیم.

به نواحی که قیمت به آن واکنش نشان دهد، zone گفته می شود که به دو دسته عرضه (supply) و تقاضا (demand) تقسیم می شود. قیمت هنگام برخورد با ناحیه حمایت، افزایش و با برخورد به ناحیه مقاومت، کاهش می یابد.

ساختار هایی که در قسمت قبلی این مقاله توضیح دادیم، نواحی را برای ما می سازند. اما باید دقت کرد هر ناحیه ای برای معامله مناسب نیست و باید موارد دیگری را نیز مورد بررسی قرار دهیم.

شناسایی ناحیه عرضه تقاضای ایده آل

برای شناسایی این ناحیه چند عامل را باید در نظر گرفت که در ادامه به به معرفی این عوامل خواهیم پرداخت

1. نوع کندل ها چگونه است

مهم ترین بخش برای شناسایی نواحی ایده ال، شناسایی کندل های ایده ال base در ساختار ها است (nrc). هرچه کندل های base قوی تر باشد، ناحیه قوی تر است.

2. تعداد کندل ها

هرچه تعداد کندل های base بیشتر باشد، ناحیه ضعیف تر است

3. تایم فریم

هنگامی که یک ساختار و کندل های base مربوظ به آن ساختار را شناسایی کردیم، اگر تعداد کندل های base بین 4 تا 13 بود، ساختار و کندل های base مربوط به همان تایم فریم که در حال بررسی هستیم، محسوب میشود و ناحیه شناسایی شده هم برای همان تایم فریم است.

اما اگر تعداد کندل های base بیشتر باشد، ساختار و کندل های base مربوط به تایم فریم بالاتر می شود و ناحیه شناسایی شده مربوط به تایم فریم بالاتر است. اگر یک ناحیه شناسایی شده مربوط به تایم فریم بالاتر باشد، ناحیه قوی تر است.

4. تعداد برخورد

هرچه تعداد برخورد به ساختار و کندل های base بیشتر باشد، نشانه این است که تعداد سفارش هایی که در آن ناحیه وجود دارد، بیشتر فعال شده و در برخورد های بعدی، تعداد سفارش های کمتری در آن ناحیه است و ممکن است آن ناحیه برای ما کارایی نداشته باشد.

معامله با استفاده از کندل base

برای معامله با استفاده از کندل base روش های مختلفی وجود دارد که در ادامه به معرفی این روش ها خواهیم پرداخت.

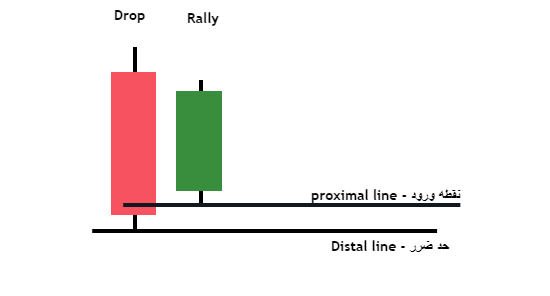

رسم ناحیه براساس سایه تا سایه کندل base

در این روش از بالاترین تا پایین ترین قیمتی که کندل base به خود دیده است، به عنوان ناحیه انتخاب می شود. خط اول نقطه ورود و خط دوم حد ضرر.

رسم ناحیه براساس بدنه تا سایه کندل base

در این روش، رسم ناحیه از بدن تا سایه انجام می شود و تفاوت آن با روش اول در نقطه ورود است و حد ضرر تغییری نمیکند. ناحیه انتخابی کوچک تر است و فرصت های معاملاتی کمتری را برای ما ایجاد میکند. همچنین حد ضرر ما کوچکتر است.

در صورتی که کندل base ما بین کندل ها باشد، نه بالاتر یا پایین تر، نحوه ورود به معامله تغییری نمیکند. (مشابه 2 روش گفته شده) اما حد ضرر تغییر می کند و باید بالاترین یا پایین ترین سایه قرار گیرد.

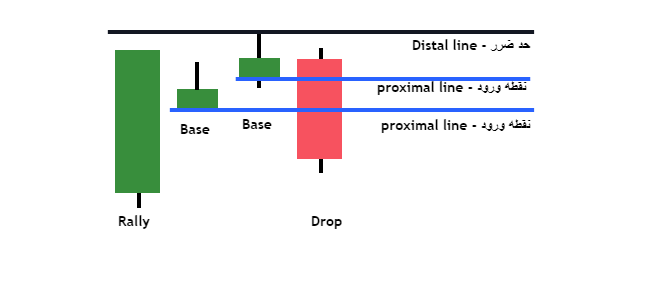

اگر بیش از یک کندل base وجود داشت، نقطه ورد می تواند هر کدام از کندل ها باشد. حد ضرر باید بالا یا پایین تر از سایه بلندتر باشد.

اگر کندل base نبود، ناحیه عرضه و تقاضا مشخص بود، باید به تایم فریم پایین تر برویم و کندل base را پیدا کنیم و یا در همان تایم فریم بالا یا پایین ترین سایه را حد ضرر و نقطه ورود را سایه یا بدنه کندل دوم قرار دهیم.

در صورتی که فاصله بالا یا پایین ترین سایه با بدنه یا سایه کندلی که میخواهیم با آن وارد معامله شویم نزدیک بود، می توانیم تا نیمه آن کندل را ناحیه در نظر بگیریم.

در صورتی که دو ساختار کنار هم قرار گیرد، بدین معنی است که ما دارای دو ناحیه هستیم. در این حالت نقطه ورود میتواند کندل base باشد که قیمت زودتر به آن میرسد و یا کندل base دوم که قیمت دیرتر به آن میرسد. حد ضرر بالاترین یا پایین ترین سایه باشد.

در صورتی که دو ساختار کنار هم قرار گیرد، بدین معنی است که ما دارای دو ناحیه هستیم. در این حالت نقطه ورود میتواند کندل base باشد که قیمت زودتر به آن میرسد و یا کندل base دوم که قیمت دیرتر به آن میرسد. حد ضرر بالاترین یا پایین ترین سایه باشد.

ناحیه ها در پرایس اکشن rtm

ناحیه های بیس در پرایس اکشن به سبک آر تی ام به چند دسته مختلف تقسیم می شوند که عبارت انداز:

- ناحیه اصلی authentic zone

- ناحیه تکراری reaction zone

- ناحیه دست نخورده fresh zone

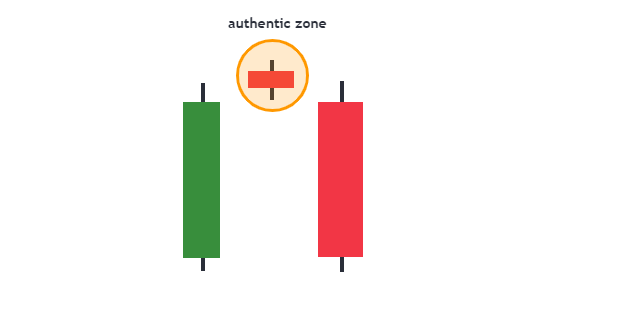

1.ناحیه اصلی authentic zone

مستقیما از تقابل خریداران و فروشندگان با یک دیگر به وجود می آید. ناحیه های اصلی روی هیچ ناحیه قدیمی تری نمی افتند و منشا واکنش قیمت هستند؛ زیرا گاهی ممکن است ناحیه ای که پیدا شده روی یک زون قدیمی تر افتاده باشد و واکنش قیمت به ناحیه قدیمی باشد.

فلسفه ناحیه اصلی در این است که ناحیه انتخاب شده، قبلا در آن واکنشی رخ نداده باشد تا احتمال واکنش بیشتر باشد.

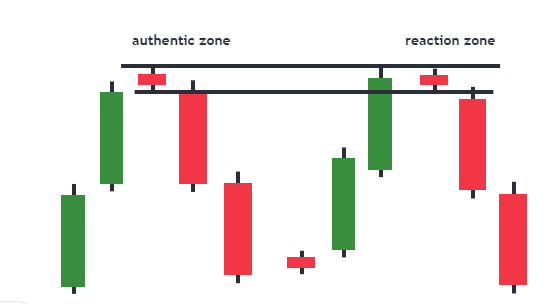

2. ناحیه تکراری reaction zone

به ناحیه ای گفته می شود که وقتی به گذشته نگاه میکنیم، می بینیم که روی یک ناحیه دیگر می افتد. در واقع واکنشی به یک ناحیه اصلی است و قدرت آنها نسبت به ناحیه اصلی کمتر است.

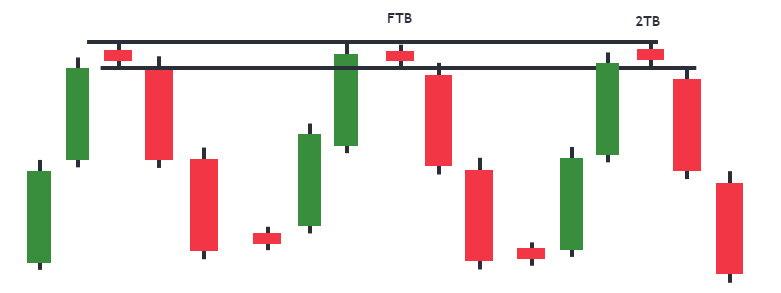

3. ناحیه دست نخورده fresh zone

به ناحیه ای که پس از مشخص شدن، هنوز توسط قیمت تست نشده باشد، ناحیه دست نخورده گفته می شود و هر چقدر ناحیه بیشتر تست شود، قدرتش کمتر می شود . اگر یکبار تست شود،ftb (first time back) و اگر دوبار تست شود، 2tb و اگر سه بار …

یکی از راهکار برای اینکه متوجه شویم ناحیه انتخاب شده چه نوعی است و آیا ناحیه برای همین تایم فریم است یا خیر و آیا مناسب برای معامله است یا خیر، می توانیم: به تایم فریم بالاتر برویم تا نمای کلی بازار را ببینیم، ناحیه را مشخص کنیم.

سپس در تایم پایین تر، در همان ناحیه دوباره به دنبال ناحیه بگردیم تا بتوانیم محدوده ناحیه را کوچک تر کنیم و سپس به تایم فریم پایین تر برویم و در دو ناحیه قبلی دوباره به دنبال ناحیه دیگر بگردیم تا به کوچک ترین و مطمئن ترین ناحیه برای ورود برسیم.

مشخص کردن ناحیه در تایم فریم هفتگی

بررسی همان ناحیه در تایم فریم روزانه و پیدا کردن ناحیه جدید در ناحیه قبلی

بررسی هر دو ناحیه پیدا شده در تایم فریم 4 ساعته و پیدا کردن ناحیه جدید در ناحیه های قبلی.

به ناحیه هایی که با رفتن به تایم فریم های پایین تر انتخاب میشود، ناحیه تو در تو (nested zone) می گویند که می تواند نقطه دقیق تر و همچنین حد ضرر کوچک تری به ما بدهد.

در تصویر بالا مشاهده می کنید که پس از مشخص کردن ناحیه ها می توانستیم معاملات خوبی انجام دهیم.

بهبود دهنده های کلیدی key enhancers

ناحیه ها در پرایس اکشن ار تی ام بسیار مهم می باشند. در این قسمت از مقاله نکاتی را با هم بررسی می کنیم که به ما کمک می کند تا بتوانیم بهترین ناحیه را برای معامله پیدا کنیم زیرا هر ناحیه ای که پیدا کردیم جای مناسبی برای معامله نیست.

1. نوع کندل base

کندل های base نقش مهمی در اعتبار ناحیه دارند، تشکیل ناحیه بر پایه کندل های base است (جایی که خریداران و فروشندگان با یک دیگر در رقابت سنگینی هستند). کندل base ایده آل کندلی است که کوتاه باشد (nrc) و هر چقدر تعداد کندل های base بیشتر باشد، ناحیه اعتبار کمتری دارد.

2. جهش قیمت (Departure)

در هنگام خروج از ناحیه، اگر قیمت با کندل های مومنتومی خارج شد و ادامه پیدا کرد، قیمت با یک جهش به حرکت خود ادامه می دهد و نشان از اعتبار بالای ناحیه مشخص شده است.

جهشی را ایده ال در نظر می گیریم که پس از خارج شدن از ناحیه ، دو یا سه کندل مومنتوم و متوالی داشته باشد و اگر با یک کندل مومنتوم از ناحیه خارج شود اما بعد از آن نتواند ادامه دهد و کندل base ایجاد شود؛ نشان از ضعیف بودن جهش است که در برخی شرایط می تواند جهش را فیک در نظر گرفت.

3. زمان ماندن قیمت در ناحیه

هر چه قیمت مدت زمان کمتری در ناحیه بماند، نشان از این است که سفارش های زیادی وجود دارد و قدرت خریدار یا فروشندگان در آن ناحیه زیاد است . بعد از خروج از ناحیه یک گروه بر گروه دیگر (خریدار و فروشنده) پیروز می شود و روند خودش را پیدا میکند.

اگر قیمت زمان بیشتری در ناحیه بماند، نشان از کم بودن سفارشات در آن ناحیه است و در نتیجه ضعیف بودن ناحیه را به ما نشان میدهد.

4. فاصله گرفتن قیمت از ناحیه

قیمت پس از خارج شدن از ناحیه هرچقدر بیشتر فاصله بگیرد، ناحیه قوی تر است.

5. دست نخورده بودن ناحیه

معامله در ناحیه ای دست نخورده بهترین گزینه است. در نقطه FTB همیشه معامله ریسک کمتری دارد نسبت به 2FT یا 3FT.

6. وجود گپ

هنگامی که قیمت از ناحیه با گپ خارج شود، می تواند نشان از قوی بودن ناحیه است

7. تحلیل تایم فریم بالاتر

با بررسی تایم فریم بالاتر می توان تشخیص داد، ایا در جهت تایم بالاتر در حال معامله هستیم یا خیر. به عبارتی اگر در تایم بالاتر روند نزولی باشد و و در تایم فریمی که در حال معامله هستیم نیز روند نزولی بود، معامله فروش گزینه بسیار مناسبی است.

اما اگر روند تایم فریم بالا روند نزولی باشد و در تایم فریم در حال معامله روند صعودی باشد، حالت ایده الی برای معامله نیست و بهتر است کمی صبر کرد.

8. ناحیه تو در تو (nested zone)

همان طور که قبلا توضیح دادیم به ناحیه ای گفته میشود که از تایم فریم بالاتر پیدا شده و در تایم های پایین تر دوباره بررسی شده تا به ناحیه دقیق تر و کوچک تری برسیم.

ناحیه پیدا شده هر چه تعداد بیشتری از این 8 مورد را داشته باشد، آن ناحیه اعتبار و قدرت بیشتری دارد .

ستاپهای معاملاتی RTM یا الگو های RTM

پرایس اکشن ار تی ام دارای ستاپ های معاملاتی مختلفی است که معامله گران می توانند از آن ها برای انجام معاملات خود استفاده کنند؛ در ادامه به بررسی آن ها می پردازیم.

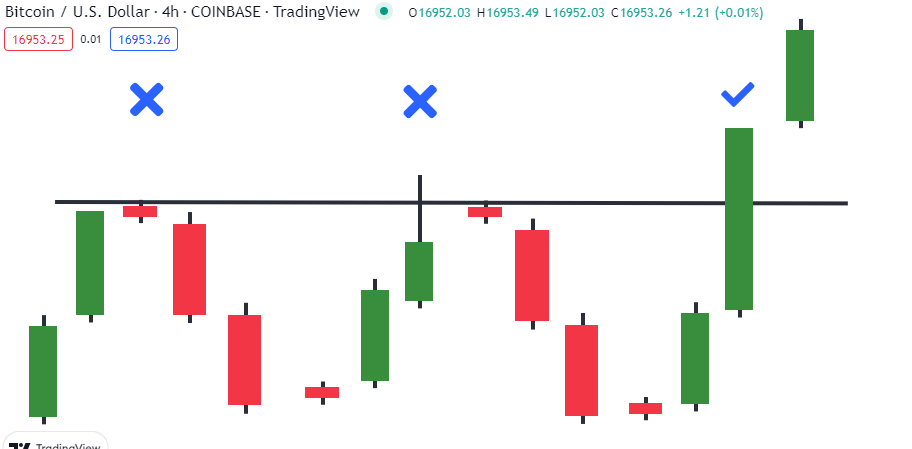

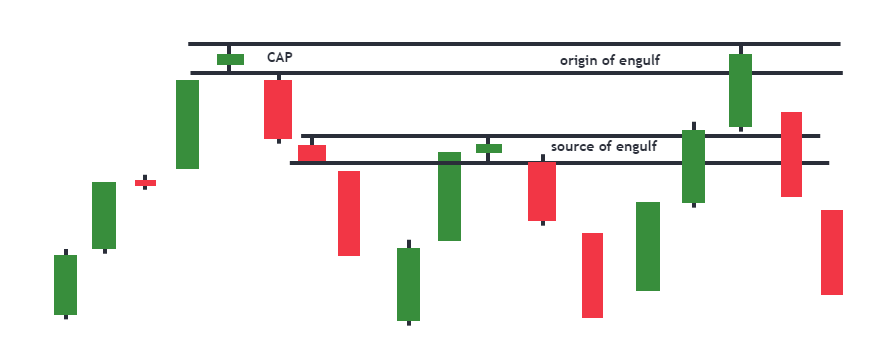

1. الگوی اینگالف Engulf

در آموزش پرایس اکشن آر تی ام، الگو اینگالف یکی از مهم ترین اتفاق هایی است که در قسمت کندل ها اشاره ای به آن شد؛ اما الگو اینگالف صرفا برای کندل ها اتفاق نمی افتد.هرگاه قیمت مقاومت را رد کند و قسمتی از بدنه کندل بالاتر از مقاومت بسته شود یا حمایت را بشکند و قسمتی از بدنه کندل پایین تر از حمایت بسته شود، Engulf رخ داده است.

بعضی از اساتید مختلف پرایس اکشن RTM نیز نظری متفاوت تر دارند، آن ها معتقد هستند که سایه ها هم جزئی از معامله هستند و باید آن ها را در نظر گرفت. شکست های خطوط حمایت و مقاومت باید با قدرت و سرعت زیادی انجام شود. طوری که قیمت ناگهانی ناحیه را پشت سر بگذارد.

شکست ناگهانی و سریع ناحیه ها، فرصت مناسب را به موسسات نمی دهد تا سفارشات خود را در آن نقطه تنظیم کنند و یا نقدینگی لازم را برای معامله گرفتن فراهم کنند. در نتیجه، پس از شکسته شدن ناحیه، موسسات تازه در آن ناحیه سفارشات خود را قرار می دهند تا در صورت بازگشت دوباره قیمت به آن ناحیه، سفارشات آن ها انجام شود.

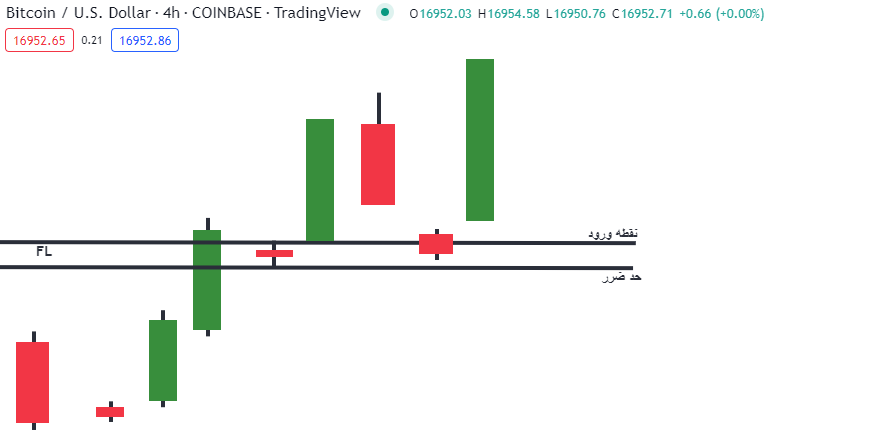

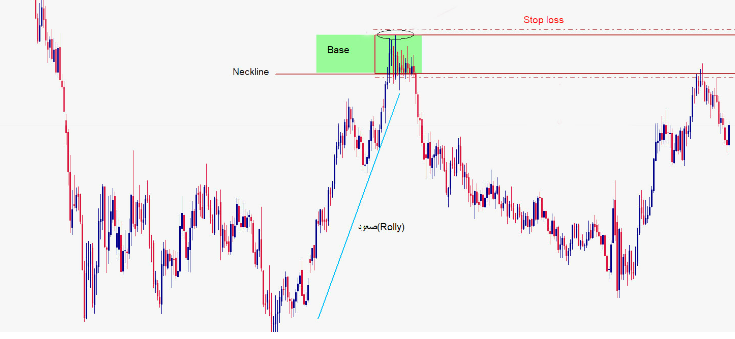

2. ستاپ flag limit zone یا fl

الگوی flag limit zone (fl) در حوالی sr تشکیل می شود و اگر major SR باشد، قدرت آن بیشتر خواهد شد. با رسیدن قیمت به sr شروع به تشکیل کندل های base میکند و سپس با یک کندل مومنتوم قوی سطح sr را می شکند. پس از این اتفاق شاهد یک الگوی DBD یا RBR خواهیم بود و ناحیه روی sr تشکیل می شود.

سپس با برگشت دوباره قیمت به آن ناحیه ، میتوان اقدام به معامله کرد. در این حالت به ناحیه تشکیل شده، Fl گفته می شود که دارای قدرت و اعتبار زیادی است.

در این الگو نباید قیمت در sr کندل های زیاد base تشکیل دهد و هرچه سریعتر از sr با کندل قوی خارج شود. بدین معنی است که زمان برگشت به آن، سفارشات بیشتری در آن جا باقی مانده که نقطه ورود بهتری برای معامله خواهد بود.

گاهی در الگوی fl ممکن است در آن کندل base تشکیل نشود. در این حالت با رفتن به تایم فریم پایین تر می توان کندل های base را پیدا کرد. و نیز گاهی ممکن است قیمت با یک گپ sr را بشکند. در این حالت می توان آن گپ را به عنوان کندل base در نظر گرفت که ریسک آن نسبت به روش های قبلی بیشتر است.

مثال هایی از الگوی fl روی نمودار:

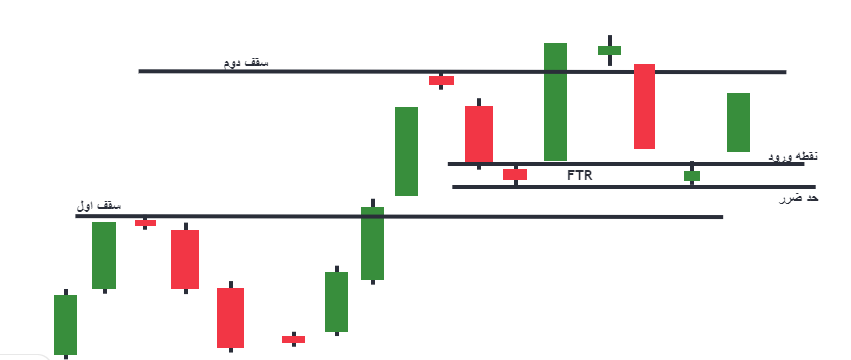

3. ستاپ fail to return یا ftr

دومین الگوی قدرتمند و ادامه دهنده ftr یا fail to return است که به معنای ناتوان از بازگشت است. تفاوت آن با fl در این است که قیمت دوباره اینگالف می کند.در الگوی ftr ، ابتدا قیمت یک sr را با کندل قدرتمند مومنتوم میشکند (اینگالف میکند). سپس قیمت به سمت بالا رفته دوباره یک sr تشکیل میدهد.

یمت بر میگردد اما نمی تواند به sr قبلی بازگردد و در برگشت در جایی قیمت می ایستد (کندل base ایجاد میکند) و این نقطه به عنوان ناحیه ftr انتخاب می شود. سپس دوباره به سمت sr حرکت می کند و با کندل مومنتوم آن را میشکند (اینگالف میکند). زمانی که دوباره قیمت به ناحیه ftr برگردد، جای مناسبی برای معامله است.

هرچه کندل هایی که sr دوم را اینگالف می کند قوی تر باشد، الگو قوی تر و ناحیه ftr مشخص شده، معتبر تر خواهد بود.

بر این اساس دو اینگالف صورت میگیرد و الگوی ftr تشکیل میشود:

- هرگاه قیمت اخرین ftr مشخص شده را به سمت خلاف روند شکست میتوان نتیجه گرفت که روند به اتمام رسید . در آن صورت باید به دنبال ftr جدید براساس روند جدید بود. اگر روند عوض شد ftr های قبلی باز هم میتوانند باعث برگشت قیمت اما معامله بر اساس آن به نوعی معامله خلاف روند است که ریسک بالایی دارد.

- 2.وقتی ftr شکسته شد می توان ftr شکسته شده را مثل یک sr در نظر گرفت و آن را مبنای شناسایی ftr های بعدی در روند جدید قرار داد. در الگوی ftr ممکن است کندل های base و ناحیه ftr بالاتر یا پایین تر و یا روی sr اول ایجاد شود.

مثال هایی از الگوی ftr روی نمودار:

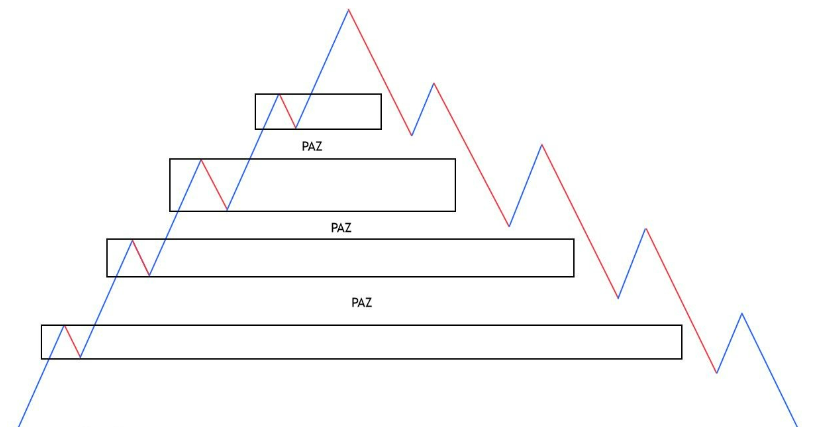

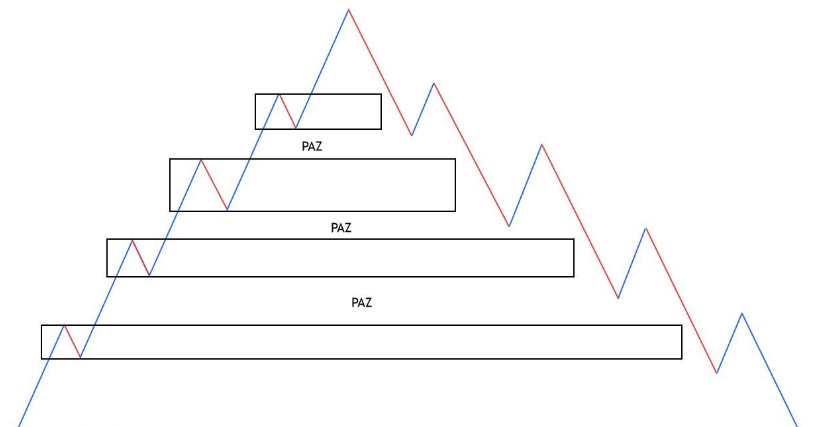

4. ستاپ price action zone یا paz در پرایس اکشن rtm

به ناحیه ای که قیمت در بین دو الگو قرار میگیرد، (fl یا ftr یا ترکیبی از هر دو و یا سایر الگو ها) paz یا price action zone گفته می شود. به عبارتی بعد از اینکه ناحیه هایی را پیدا کردیم (مثلا fl)، به نواحی ای که بین fl ها قرار میگیرد، paz گفته می شود.

Paz به معنی ناحیه حرکت قیمت است. اگر قیمت به ناحیه fl یا ftr برسد و آن را به سمت خلاف روند بشکند (اینگالف کند)، وارد ناحیه paz شده که معمولا تا ناحیه fl یا ftr بعدی میرود.

مثال هایی از الگوی Paz:

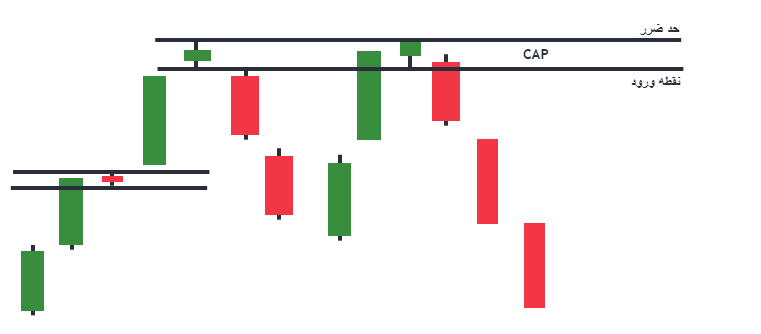

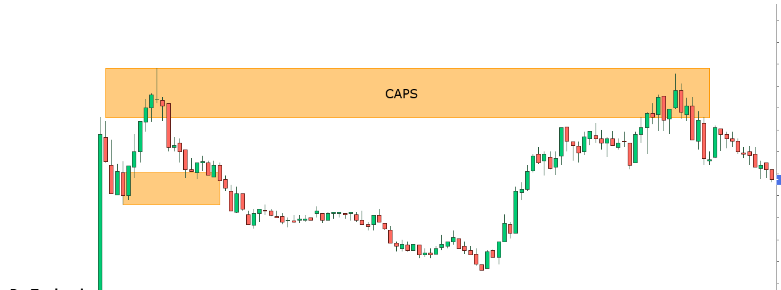

5. ستاپ caps در پرایس اکشن rtm

این الگو بر خلاف دو الگوی قبلی یک الگوی بازگشتی است و نواحی هست که در آن قیمت یک تغییر جهت بزرگ می دهد. هرگاه قیمت با قدرت افزایش می یابد، معامله گران بخشی از سود خود را خارج می کنند و سپس به خاطر این خروج قیمت کاهش می یابد .

بعد از این نزول، معامله گران با خرید دوباره قیمت را افزایش می دهند در این لحظه می توان معامله گران تازه کار را فریب داد. آنها احساس می کنند که با این صعود قیمت قرار است دوباره افزایش یابد و معاملات خرید خود را انجام می دهند اما در این زمان همه چیز برای یک فروش توسط معامله گران حرفه ای و یک ریزش فراهم است و الگوی caps ساخته میشود.

صعود آخر قیمت را می توان براساس هیجان معامله گران تازه کار دانست که احساس می کردند از بازار جامانده اند و معامله گران حرفه ای بیشترین سود را این اتفاق بردند.

در این الگو پرایس اکشن RTM، ابتدا قیمت با کندل مومنتوم صعود می کند سپس مقداری بازار به تعادل میرسد و کندل base تشکیل می دهد و بعد از آن با ورود دوباره خریداران قیمت افزایش مییابد (می توان تا اینجای کار را RBR دانست).

پس از صعود دوم، دوباره بازار به تعادل می رسد و کندل های base تشکیل می دهد و بعد از آن فروشندگان با قدرت وارد بازار شده و روند را تغییر می دهند. (حرکت دوم را RBD می توان دانست). اگر به تایم فریم بالاتر برویم، می توانیم ببینیم که الگویcaps یک ساختار RBD خواهد بود.

نقطه ورود به معامله در این الگو بدین صورت است که قیمت پس از فروش و کاهش، باید از ناحیه مهم اول (کندل های base در RBR) رد شود (اینگالف) و پس از آن باید صبر کرد تا قیمت به ناحیه دوم مهم (کندل های base در RBD) برسد تا بتوان وارد معامله شد.

گاهی ممکن است قیمت بعد از اینکه سقفی می سازد، با کندل های مومنتوم نتواند ناحیه مهم اول را قطع کند و در میانه راه یک ساختار RDR یا DBD ناحیه را قطع کند. وقتی این حالت رخ داد، انتظار میرود که قیمت ابتدا واکنشی به ناحیه جدید به وجود آمده بدهد که به آن source of engulf گفته می شود و سپس با شکست آن و رسیدن به ناحیه اصلی تغییر جهت دهد.

مثال هایی از الگوی caps:

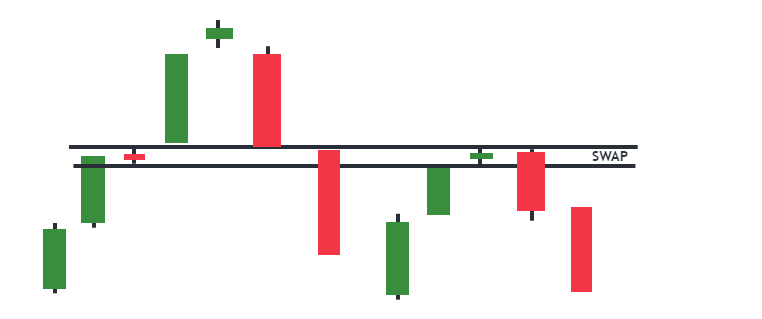

6. ستاپ swap در پرایس اکشن rtm

چهارمین ستاپ در پرایس اکشن به سبک ار تی ام است که در این پرایس اکشن RTM هرگاه یک ناحیه قدرتمند عرضه/تقاضا داشته باشیم اما قیمت به آن توجهی نکند و با قدرت آن را بشکند، نقش آن ناحیه برعکس خواهد شد. بدین معنی که اگر تا قبل از شکسته شدن آن ناحیه عرضه بود، پس از شکست تبدیل به یک ناحیه تقاضا خواهد شد.

Swap اینگونه است که به عنوان مثال وقتی یک ناحیه قوی وجود دارد، بسیاری از معامله گران در آن ناحیه معامله فروش باز می کنند اما قیمت خلاف جهت آن ها حرکت می کند و فروشندگان وارد ضرر می شوند.

در نتیجه، آنها منتظر می شوند تا قیمت دوباره به ناحیه برگردد که آنها بتوانند معامله خود را سر به سر ببند؛ حال پس از آن معامله در جهت روند باز کنند تا همراه روند شوند . هرچه ناحیه با کندل های مومنتوم و با سرعت بیشتری شکسته شود اعتبار sawp بیشتر خواهد شد.

هنگامی که خطوط حمایت مقاومت (sr) تغییر ماهیت میدهند، flip و زمانی که یک ناحیه تغییر ماهیت میدهد، swap میگویند. گاهی ممکن است ناحیه با قدرت شکسته شود و گاهی ممکن است کمی درجا بزند و سپس بشکند (حالت اول قوی و معتبر است). هر دو swap است، مهم این است که ناحیه شکسته شود.

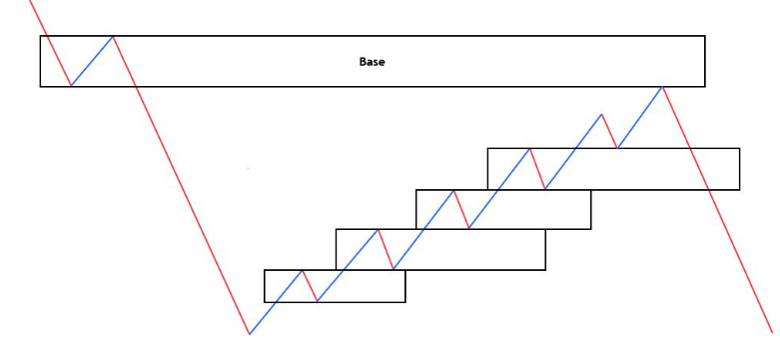

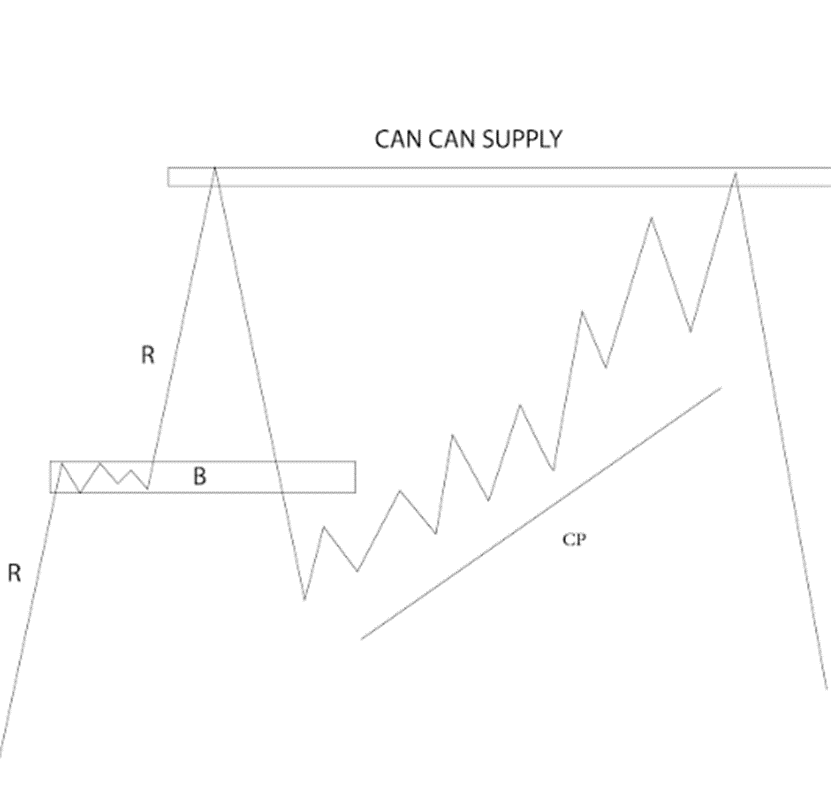

7. ستاپ compression یا cp در پرایس اکشن rtm

الگوی cp یا compression شکلی از رفتار قیمت است که به ما نشان می دهد، یک تغییر روند در راه است و تا حدودی شبیه به الگوی wedge (کنج) است که وقتی رخ می دهد، یک عرضه یا تقاضا از بین می رود و همین باعث حرکت های سریع می شود.

فشردگی تقاضا

ابتدا قیمت یک ناحیه قدرتمند تقاضا و عرضه تشکیل می دهد، سپس به ناحیه تقاضا برمیگردد در اینجا قیمت شروع به افزایش میکند اما در مسیر صعود و رسیدن به ناحیه عرضه پشت سر هم ناحیه تقاضا تشکیل میدهد و ناحیه ها تقریبا بر روی یک دیگر می افتند و توسط قیمت هم نیز تست میشود.

تست شدن آن ها سبب می شود سفارشات خرید جامانده در طول مسیر انجام شود و زمانی که قیمت به ناحیه عرضه میرسد با سفارشات فروش مواجه می شود و هیچ سفارش خریدی در مقابل خودش ندارد و با تمام قدرت به سمت پایین حرکت میکند.

فشردگی عرضه

ابتدا قیمت یک ناحیه قدرتمند تقاضا و عرضه تشکیل میدهد سپس به ناحیه عرضه برمیگردد در اینجا قیمت شروع به کاهش میکند اما در مسیر نزول و رسیدن به ناحیه تقاضا پشت سر هم ناحیه عرضه تشکیل میدهد و ناحیه ها تقریبا بر روی یک دیگر می افتند و توسط قیمت هم نیز تست میشود.

تست شدن آن ها سبب می شود سفارشات فروش جامانده در طول مسیر انجام شود و زمانی که قیمت به ناحیه تقاضا میرسد با سفارشات خرید مواجه می شود و هیچ سفارش فروشی در مقابل خودش ندارد و با تمام قدرت به سمت بالا حرکت میکند.

گاهی ممکن است ناحیه ها روی یک دیگر قرار نگیرد و اهمیت چندانی ندارد مهم این است که ناحیه ها تست شوند و سفارشات فعال شوند. از cp بیشتر برای تایید ناحیه های قدرتمند استفاده میشود تا به عنوان یک الگو برای معامله. قدرت یک فشردگی به تعداد ناحیه ها و تعداد تست شدن های آن در طول مسیر است.

راه های مختلف تشخیص فشردگی:

- با دیدن ساختار ها (rbr – dbd و…) ناحیه ها را در مسیر قیمت رسم و تست شدن آن ها باید بررسی شود.

- با دیدن کندل base زیاد و پشت هم فشردگی تایید می شود.

- برای تارگت قیمتی می توان جایی که فشردگی شروع شده است را در نظر گرفت.

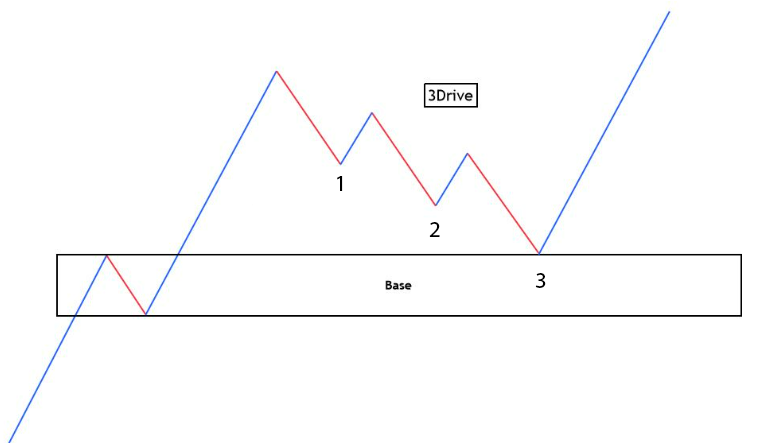

8. ستاپ 3drive در پرایس اکشن rtm

الگوی 3drive مانند فشردگی است و نحوه رسیدن قیمت به ناحیه را بررسی میکند به این صورت که قیمت در راه رسیدن به ناحیه سه سقف یا کف ایجاد میکند که این حالت سبب می شود وقتی قیمت به ناحیه مورد نظر رسید قیمت برگردد.

همانند فشردگی از 3d برای معامله استفاده نمی شود و بیشتر برای تایید قدرت ناحیه است.

9. ستاپ Liquidity spike

آخرین حرکت قیمت قبل از ریزش است به عبارتی قیمت قبل از رسیدن به مقاومت یک حرکت شارپ انجام میدهد و بعد از آن تغییر روند صورت میگیرد.

معمولا بعد از هر فشردگی که قیمت نزدیک به مقاومت یا حمایت میرسد یک حرکت نهایی به صورت یک liquidity spike

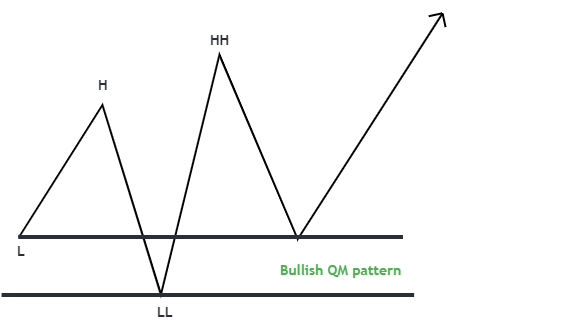

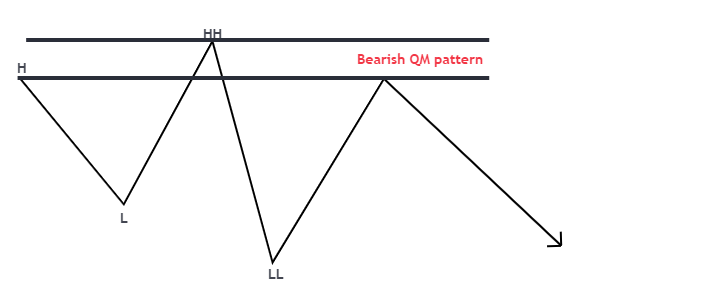

10.ستاپ quasimodo یا QM

الگوی quasimodo یا QM قدرتمند ترین الگو است که در آن 2 اینگالف خلاف هم رخ میدهد و هر دو گروه خریدار و فروشنده را فریب میدهد. الگوی qm هنگام تبدیل یک روند (صعودی یا نزولی) به روند دیگر (صعودی یا نزولی) به وجود می آید که پس از تغییر روند دو قله یا کف به وجود آمده را محدوده qm در نظر گرفته می شود.

در روند صعودی ابتدا یک قله میسازد و بعد به سمت پایین حرکت می کند و کفی میسازد و بعد از آن قله ایجاد شده را اینگالف میکند و به سمت بالا حرکت میکند. سپس خلاف انتظار معامله گران قیمت پایین می آید و کف قبلی خود را اینگلف کند. در این حالت محدوده بین دو قله را به عنوان qm عرضه در نظر گرفته می شود.

برای qm تقاضا ابتدا قیمت به سمت پایین حرکت میکند و بعد از تشکیل یک کف قیمتی برمیگردد و در برگشت یک قله میسازد و سپس دوباره به سمت پایین حرکت کرده و کف قبلی را اینگالف میکند.

اما به روند نزولی خود ادامه نمیدهد و قیمت برمیگرد و از قله قبلی ساخته شده رد می شود (اینگالف). در این لحظه بین 2 کف ایجاد شده محدوده qm تقاضا تشکیل می شود.

ایده ال این است که اگر qm تقاضا در حال شکل گرفتن است قیمت وقتی قله اخر را اینگالف میکند یک ناحیه عرضه را نیز اینگالف کند این اتفاق ثابت میکند که قدرت صعود زیاد است و اکر قیمت به ناحیه qm برگرد به احتمال زیاد به سمت بالا حرکت میکند.

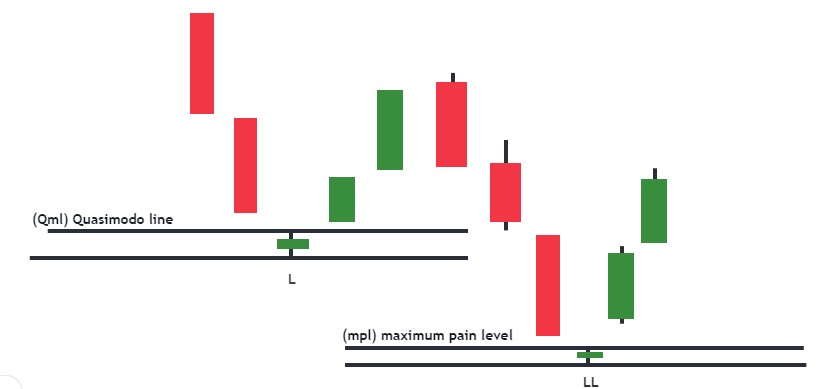

11. ستاپ Quasimodo line یا Qml و ستاپ maximum pain level یا mpl

Qml یا Quasimodo line، اولین قله یا کف که تشکیل میشود و کندل های base در آنجا را به عنوان ناحیه در نظر میگیریم. mpl یا maximum pain level، دومین قله یا کف که تشکیل میشود و کندل های base در آنجا را در نظر میگیریم. معمولا واکنش اصلی به mpl خواهد بود.

این الگو باید با موج های واضح تشکیل شود و جایی که فشردگی هست پیدا کردن qm اعتبار زیادی ندارد.

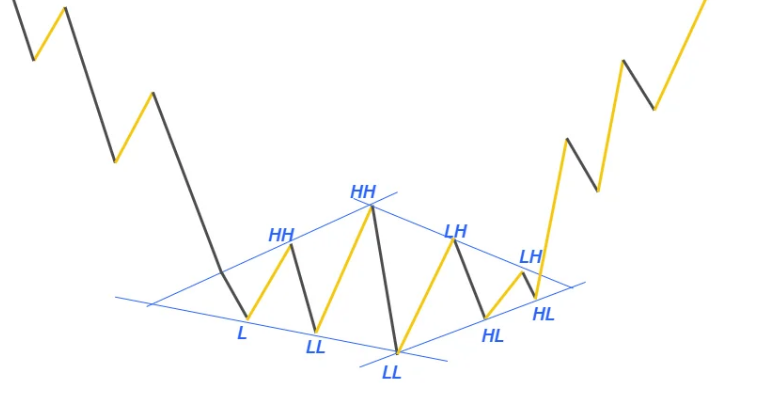

12. ستاپ Diamond در پرایس اکشن

یک الگوی بسیار فریبنده در پرایس اکشن به سبک آر تی ام است که هم خریدار و فروشنده را فریب میدهد مانند qm اما این الگو زمانی شکل میگیرد که الگوی qm اینگالف شود (قله یا کف آخر که در qm نقطه برگشت قیمت بود در این الگو اینگالف میشود)

با توجه به شکل با اتصال hh و hhh و نقطه شکست روند به هم یک مثلث ساخته می شود و همچنین با وصل کردن ll وhhh و نقطه شکست روند به هم یک مثلث دیگر نیز ساخته میشود و بدین ترتیب شکل الگوی الماس دیده میشود.

در این الگو به عنوان مثال ابتدا قیمت به یک ناحیه عرضه میرسد و در این لحظه معامله گران می بینند که قیمت به ناحیه واکنش نشان میدهد وارد معامله فروش می شوند و پس از ساخت یک کف به سمت sr حرکت می کند و سپس قیمت sr را میشکند اما دوبار به سمت پایین حرکت میکند و کف شکسته می شود و الگوی qm تشکیل می شود.

معامله گران فکر میکنند اگر قیمت به سمت بالا بیایید و به ناحیه مربوطه برسد الگوی qm کامل شده در حالی که قیمت آن ناحیه را رد میکند و بالاتر میرود، اما این افزایش زیاد نیست و قیمت ریزش اصلی خود را از اینجا آغاز میکند و پس از شکست خط روند و بازگشت مجدد به محدوده خط روند می توان وارد معامله شد.

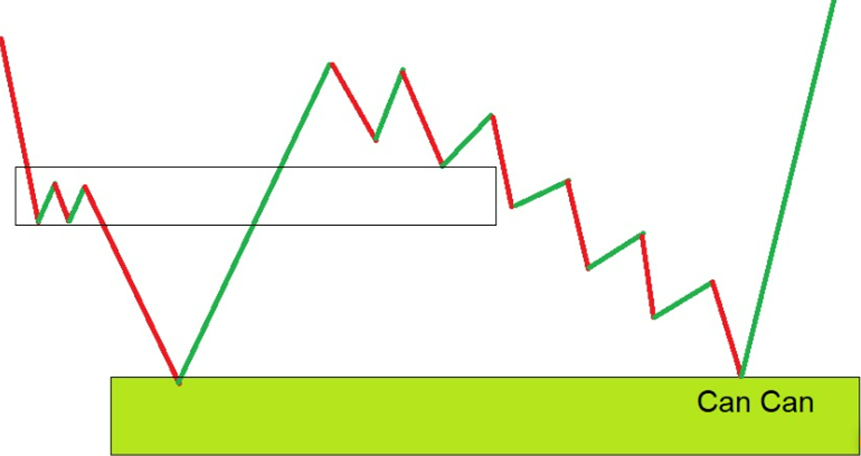

13. ستاپ can can در پرایس اکشن rtm

آخرین ستاپ قدرتمند در آموزش rtm است که ترکیب ستاپ caps با cp است و نام دیگر آن dancing lady است. بدین شکل که به عنوان مثال ابتدا قیمت یک RBR میسازد که base آن یک authentic zone است. این base یک ناحیه تقاضا است و انتظار بازگشت قیمت از آن وجود دارد اما قیمت به محض رسیدن با قدرت آن را میشکند.

در اینجا یک ستاپ caps ساخته میشود در ادامه قیمت در راه رسیدن به ناحیه caps تشکیل فشردگی (cp ) میدهد و با رسیدن به ناحیه با قدرت شروع به ریزش میکند به این ناحیه که قیمت را برگردانده can can گفته میشود که این ستاپ تفاوتی با ترکیب ستاپ caps و cp ندارد. معمولا این الگو در بازار به ندرت اتفاق میافتد.

مزایا و معایب rtm

پرایس اکشن ار تی ام همانند سایر سبک های معاملاتی دارای مزایا و معایبی می باشد که در ادامه به بررسی آن ها می پردازیم.

مزایای پرایس اکشن ار تی ام

این مزایا عبارتند از :

- به کمک پرایس اکشن RTM می توان حرکت های بزرگ بازار که توسط بانک ها ایجاد می شوندف شناسایی کرد.

- نسبت ریسک به ریوارهای بسیار بالا در معاملات است.

- دارای انواع مختلف ستاپ های معاملاتی که در روند های مختلف کاربرد دارند.

- سبک پرایس اکشن ار تی ام در تمامی تایم فریم ها قابل استفاده است.

- بازارهای مختلف کاربردی است.

معایب پرایس اکشن ارتی ام

این معایب عبارتند از:

- وین ریت پایین دارد.

- نیاز به تجربه و تخصص بالایی دارد.

- اجرای این سبک به توانایی کنترل بالایی در احساسات نیاز دارد.

سخن پایانی

پرایس اکشن به سبک ار تی ام یکی از بهترین و کارآمدترین سبکهای تحلیلی است. البته به شرط اینکه یادگیری از طریق منبع مطمئن باشد و فرایند آموزش بهصورت صحیح و اصولی انجام بگیرد.

در واقع پرایس اکشن RTM، ادامه مباحث و نظریات پایه است و اگر افراد بدون دانش کافی، مستقیم به آن مراجعه کند، درک درستی از ساختار و قوانین نخواهد داشت؛ پس بهتر است که معاملهگران، پرایس اکشن ار تی ام را برای شروع انتخاب نکنند و ابتدا به سراغ دورههایی چون تکنیکال کلاسیک بروند.

با توجه به شرایط ذهنی مانند قدرت یادگیری و شرایط محیطی نظیر امکان دسترسی به منابع معتبر، مدت و نحوه یادگیری این روش برای افراد مختلف متفاوت است، اما در مجموع میتوان اظهار داشت که برخلاف نظر بسیاری، این فرایند چندان سخت نیست و تنها به صرف مقداری انرژی مضاعف نیاز دارد!

با همه این اوصاف، به نسبت زمان و انرژیای که برای یادگیری این سبک صرف میکنید و به نسبت میزان سختی یا سهولتی که هنگام تسلط بر آن تحمل میکنید در مقایسه با بسیاری از استراتژیهای دیگر خروجی بسیار بهتری را دریافت خواهید کرد.