آموزش الگوی کف دوقلو و سقف دوقلو در تحلیل تکنیکال

تحلیل تکنیکال به بررسی رفتار و نحوه حرکت قیمت در نمودارهای قیمتی می پردازد. در واقع تحلیل تکنیکال بر این پایه استوار است که تحرکات قبلی قیمت در بازار، می تواند شاخص مناسبی برای پیش بینی تحرکات قیمت در آینده باشد. در تحلیل تکنیکال، ابزارها، روش ها و الگو های بسیار زیاد و متنوعی وجود دارد که تحلیل گران می توانند از آن ها برای تحلیل خود استفاده کنند. نمودارهای قیمتی در مسیر حرکتی خود با تغییرات زیادی روبه رو می شوند؛ این تغییرات، الگوهای مختلف را ایجاد می کند که به طور مداوم در نمودار تکرار می شود. در ادامه قصد داریم تا با تعریف انواع الگو در تحلیل تکنیکال، به بررسی الگوی کف دوقلو و الگوی سقف دوقلو در آن بپردازیم. شناخت این الگو به ارتقای دانش معاملاتی شما می افزاید. به طوری که می توانید سودهای بیشتری در بازار بسازید. پس با ما همراه باشید.

الگوهای کلاسیک در تحلیل تکنیکال

انواع الگوهای قیمت در تحلیل تکنیکال کدامند؟

فهرست مطالب

اگر بخواهیم به صورت جزئی به بررسی الگوهای تحلیلی بپردازیم، چندین مدل متفاوت وجود دارد. اما تمام این الگوها در دو گروه الگوی کلی جای می گیرند. به صورت کلی در تحلیل تکنیکال، دو نوع الگوی قیمتی زیر وجود دارد:

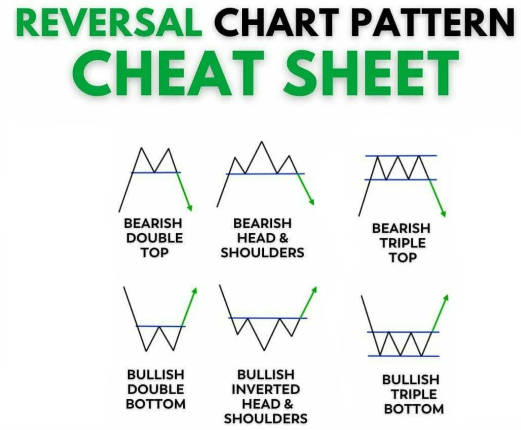

الگوهای بازگشتی (Reversal Pattern)

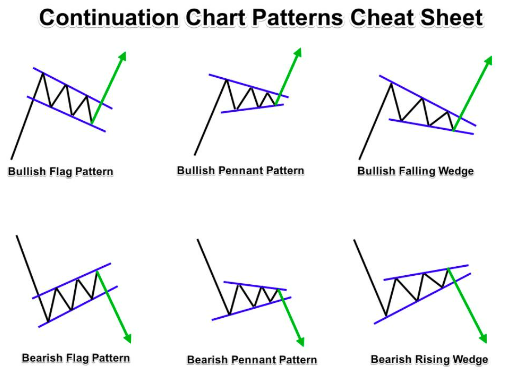

زمانی الگوی ادامه دهنده تشکیل می شود که قیمت پس از یک استراحت (اصلاح) به حرکت قبلی خود ادامه دهد. البته باید این نکته را در نظر داشت که همه ی الگوهای ادامه دهنده، حتماً به ادامه روند منجر نمی شوند. استثناهایی هم وجود دارد که در آن الگوی ادامه دهنده، روند قبلی را ادامه نداده و در جهت مخالف به حرکت درمی آید. از جمله الگوهای ادامه دهنده می توان به الگوی مثلث، پرچم و مستطیل اشاره کرد.

الگوهای ادامه دهنده (Continuation Pattern)

الگوهای بازگشتی به الگوهایی گفته می شود که قیمت تغییر جهت داده و خلاف روند قبای خود حرکت می کند؛ روند پس از یک استراحت (اصلاح)، در جهت مخالف روند قبلی حرکت می کند. به این حالت، الگوی بازگشتی گفته می شود. الگوی سروشانه، کف دوقلو، الگوی سقف دوقلو و حتی الگوی کف و سقف سه قلو در زیرمجموعهی گروه الگوهای بازگشتی قرار می گیرند. یعنی تغییر کلی روند پس از آن ها به وجود خواهد آمد؛ اما همان طور که در مورد الگوهای ادامه دهنده گفتیم، در الگو های بازگشتی هم استثناهایی وجود دارد که بعد از آن روند به جای تغییر جهت، ادامه پیدا کند.

در این مقاله قرار است در مورد الگوی کف دوقلو الگوی سقف دوقلو صحبت کنیم که جزء الگو های بازگشتی است. یعنی وقتی این الگوها را در نمودارهای قیمت ببینیم، احتمال می دهیم که روند تغییر کند و انتظار برگشت قیمت را داریم. در ادامه این دو نوع الگو را با جزئیات بیشتر بررسی می کنیم.

الگوی کف دوقلو چیست؟

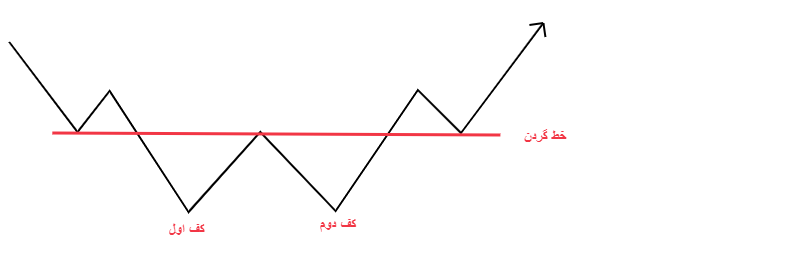

الگوی کف دوقلو (Double Bottom)، الگویی است که معمولاً در انتهای یک روند نزولی شکل می گیرد که می توان آن را از نشانه های بازگشت قیمت و شروع روند صعودی در نظر گرفت. این الگو در حالت ظاهری به حرف لاتین (W) شباهت دارد. این الگو از دو کف متوالی به همراه یک خط گردن (Neckline) تشکیل می شود. خط گردن، همان خط مقاومت الگو به حساب میآید. الگو کف دوقلو می تواند سیگنال خوبی برای کسب سود باشد زیرا با کمک آن می توان در ابتدای یک روند جدید وارد معامله شد.

در الگوی کف دوقلو، وقتی خط مقاومت شکسته می شود، ماهیت حمایت پیدا می کند.

الگوی سقف دوقلو چیست؟

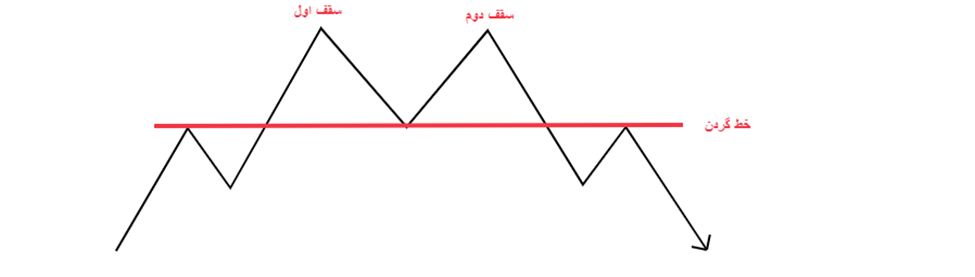

الگوی سقف دوقلو (Double Top)، دقیقاً برعکس الگوی قبلی است. به طوری که می توان آن را کف دوقلو معکوس هم در نظر گرفت. یعنی در سقف و به صورت برعکس رخ می دهد. این الگو، معمولاً در انتهای یک روند صعودی شکل می گیرد و احتمال بازگشت قیمت به سمت نزول را نشان می دهد. الگوی سقف دوقلو در ظاهر به حرف لاتین (M) شباهت دارد. این الگو در ساختار خود، دو سقف متوالی به همراه یک خط گردن (Neckline) دارد. البته در اینجا، خط گردن را می توان همان خط حمایت در نظر گرفت. در این الگو، انتظار می رود که با شکست خط حمایت، نمودار حداقل به اندازه فاصله سقف تا خط گردن، با ریزش روبهرو شود. در الگوی سقف دوقلو، وقتی خط حمایت شکسته می شود، ماهیت مقاومت پیدا می کند.

اعتبار الگوی کف و سقف دوقلو در تحلیل تکنیکال

جهت اطمینان از اعتبار و تشکیل الگوی کف و سقف دوقلو و نتایج حاصل از آن، می توان به نکات زیر توجه داشت:

- هرچه در مدت زمان بیشتر و تایم فریم بالاتری تشکیل شود، معتبر تر است.

- فاصله زمانی بین دو کف و سقف در الگوی کف و سقف دوقلو، معمولاً بین 2 تا 6 هفته است.

- در الگوی کف و سقف دوقلو، ممکن است هر دو کف و سقف ایجاد شده، در یک جا و برابر با هم تشکیل نشوند و تفاوت ناچیزی (معمولا بین 2 تا 5 درصد) وجود داشته باشد.

- حداقل فاصله عمودی کف ها و سقف ها تا خط گردن در الگو، 10% است.

- معمولاً اندازه الگوی کف و سقف دوقلو، بین 20 تا 25 ٪ روند نزولی قبلی آن است.

- می توان شکسته شدن خط گردن و تثبیت قیمت بالای آن در الگوی کف دوقلو را به عنوان نقطه ورود در نظر گرفت؛ شکست خط گردن و تثبیت قیمت زیر آن در الگو سقف دوقلو را به عنوان نقطه ورود در نظر گرفت.

- برای اطمینان بیشتر و تایید الگو می توان حجم معاملات را بررسی کرد، اگر قیمت با حجم معاملات سنگینی خط گردن را شکسته شد، می توان با اطمینان بالا گفت که الگوی کف دوقلو کامل شده است.

با در نظر گرفتن نکات فوق در مورد الگوی کف دوقلو، می توان بهتر به تشخیص این الگو روی نمودارهای قیمت پرداخت. آن گاه استفاده از آن و کسب سود بیشتر نیز محقق خواهد شد.

Take Profit و stop loss در الگوی سقف و کف دوقلو

مشخص نمودن stop loss و Take Profit یکی از مهم ترین مراحل در پیش بینی قیمت در تحلیل تکنیکال است به همین دلیل پیشنهاد می کنیم برای استفاده از الگوهای مختلف قبل از هر چیز با روش تعیین آن ها آشنا شوید. تعیین حد ضرر (stop loss) و حد سود (take profit) باعث می شود، مدیریت معامله بسیار آسان شود و ریسک های غیر منطقی به شدت کاهش پیدا کند.

در الگو دو کف ، تعیین حد ضرر به این صورت است که معامله گران باید آن را کمی پایین تر از کف تعیین کنند (اگر هر دو کف در یک راستا نبود، آن کفی انتخاب شود که پایین تر است)؛ حد سود مورد انتظار از این الگو را می توان به اندازه فاصله کف تا خط گردن دانست .در الگوی دو سقف، حد ضرر کمکی بالاتر از سقف تعیین می شود و حد سود آن به اندازه فاصله سقف تا خط گردن.

در تصویر بالا یک نمونه الگو کف دوقلو را مشاهده می کنید، با حد سود و حد ضرر.

در تصویر بالا یک نمونه الگو سقف دوقلو مشاهده می کنید، با حد سود و حد ضرر.

برخی از معامله گران که اهل ریسک بیشتری هستند، حد ضرر را پایین یا بالاتر از خط گردن قرار می دهند.

در دو تصویر بالا مشاهده می کنید که حد ضرر نزدیک به خط گردن است، در این حالت ریسک فعال شدن حد ضرر بیشتر است اما سود بیشتری هم می تواند داشته باشد.

الگوی کف و سقف دوقلو در ارز دیجیتال چگونه عمل می کند؟

الگو کف و سقف دوقلو در ارز دیجیتال به دلیل نوسانات قوی تری که در این بازار وجود دارد، دارای ریسک بیشتری است و معامله گران باید سریع تر وارد عمل شوند و سطح حد ضرر را کمی پایین تر در نظر بگیرند.

الگوی کف و سقف دوقلو چه محدودیت هایی دارد؟

گفتیم که الگوی کف و سقف دوقلو می تواند نویدبخش بازگشت قیمت باشد. اما اگر در تحلیل خود به اشتباه رفته باشیم و این الگو را اشتباه تشخیص داده باشیم، ممکن است با زیان زیادی روبه رو شویم. چرا که معمولاً تحلیل گران با استناد به این الگو، به معامله ورود می کنند تا بتوانند با شکست خط گردن به سود برسند. حالا اگر به هر دلیلی این الگو به شکل دیگری ادامه پیدا کند و به سمت دیگر خود برود، طبیعتاً معامله را به سمت زیان می برد. این مورد، محدودیت اصلی این الگوها است. بنابراین بهتر است در استفاده از آن دقت زیادی داشته باشید.

نقض الگوی کف و سقف دوقلو

نمی توان با اطمینان گفت که الگوی کف و سقف دوقلو در گروه الگوهای بازگشتی، همیشه درست عمل می کنند. چراکه این الگوها جزئی از تحلیل تکنیکال بازار هستند و تحلیل تکنیکال هم بر پایه آمار صورت می گیرد. بنابراین هر یک از الگوهای موجود در این تحلیل، ممکن است نقض شوند.

هنگامی که در الگوی کف دوقلو، قیمت به جای شکست خط گردن، کف الگو را بشکند، الگو نقض شده است و دوباره به روند نزولی برگشته است. برعکس همین موضوع در الگوی سقف دوقلو نیز صدق می کند، هنگامی که قیمت به جای شکست خط گردن سقف الگو را بشکند، الگو نقض شده و روند صعودی ادامه می یابد. بنابراین برای تشخیص این الگوها و اطمینان از تشکیل شدن آنها، نیاز به تمرین و تجربه بیشتر در تجزیه تحلیل نمودار ها دارید. با ارتقا دانش و تجربه خود ، بهتر می توانید الگوهای کامل را از الگوهای نقض شده تشخیص دهید. اما باز هم نمی توان به صورت 100% از آن ها مطمئن بود.

در تصویر بالا نقض شدن الگو کف دوقلو، با شکسته شدن کف های آن و ادامه دادن روند نزولی را می بینید.

در تصویر بالا الگو سقف دوقلو را مشاهده می کنید که با شکست مقاومت و سقف های خود، الگو را نقض کرده و به روند صعودی خود ادامه داده است.

در اکثر تصاویر آموزشی شما بهترین حالت الگو را مشاهده می کنید، الگوی که دارای دو سقف یا کف برابر و خط گردن صاف است اما در بازار، بیشتر اوقات همچین چیزی را مشاهده نمی کنید.

سخن نهایی

الگوی کف دوقلو در ارز دیجیتال، فارکس، بورس و دیگر بازارهای مالی قابل مشاهده است. الگوی کف و الگو سقف دوقلو نیز در این بازارها دیده می شوند. برخی از تریدرها برای پیدا کردن این الگوها از فیلتر الگوی کف و سقف دوقلو استفاده می کنند. در هر صورت، یک تحلیل گر حرفه ای، باید بتواند در اکثر مواقع، این الگو را تشخیص داده و از آن ها در جهت کسب سود در معاملات خود بهره بگیرد. اما لازمه این کار، تمرین و آموزش روزانه است. هر سؤال یا ابهامی در رابطه با الگوهای کف و سقف دوقلو دارید، آن را در بخش نظرات مطرح نمایید تا پاسخگوی شما باشیم.

الگوی بعدی:

الگوی پرچم در تحلیل تکنیکال