آموزش الگوی مثلث در تحلیل تکنیکال

در تحلیل تکنیکال می توان از ابزارها و الگوهای مختلفی استفاده کرد که یکی از آن ها، الگو های کلاسیک است. الگو های کلاسیک، الگو هایی با شکل های مختلف هستند که پس از رخ دادن آن ها معامله گر انتظار دارد که قیمت واکنشی نشان دهد؛ قیمت به روند خود ادامه دهد یا تغییر روند دهد. الگو های کلاسیک دارای دو نوع کلی هستند؛ الگو های برگشتی و یا الگو های ادامه دهنده. در این مقاله قصد داریم با الگوی مثلث و انواع ان آشنا شویم.

الگوهای کلاسیک در تحلیل تکنیکال

الگوی مثلث چیست؟

فهرست مطالب

مثلث یکی از الگو های کلاسیک ادامه دهنده است که با ترسیم دو خط همگرا در بالا و پایین قیمت رسم می شود و نشان دهنده یک توقف در مسیر حرکتی قیمت است (موج اصلاحی). همانطور که می دانید قیمت نمیتواند به صورت مستقیم به حرکت خود ادامه دهد در نتیجه نیاز به توقف (اصلاح) در مسیر خود دارد. قیمت با اصلاح خود می تواند قدرت بیشتری برای ادامه حرکت خود بدست آورد. گاهی این اصلاح شبه به یک مثلث در نمودار قیمتی دیده می شود که می تواند در تحلیل های معامله گران و سرمایه گذاران کمک شایانی کند.

نحوه تشکیل الگو مثلث

خط روند هایی که در بالا و پایین این الگو رسم می شود، در نهایت به هم می رسند و یک گوشه را تشکیل می دهند. برای رسم خط روند بالایی به دو نقطه یعنی سقف های قیمتی) و برای رسم خط روند پایینی به دو نقطه یعنی کف های قیمتی نیاز است.

مثلث ها به الگو های کنج شباهت دارند و می تواند الگوی ادامه دهنده خوبی باشد اما به یاد داشته باشید که در اکثر مواقع پس از تشکیل مثلث، قیمت توانسته روند خود را ادامه دهد، اما گاهی دیده شده که این الگو به عنوان یک الگو برگشتی عمل کرده و پس از آن قیمت تغییر مسیر داده است. براساس آمار می توان گفت که حدود 56 درصد مواقع، مثلث جز الگوهای ادامه دهنده و 44 درصد مواقع جز الگو های برگشتی خواهند بود؛ در نتیجه باید صبر کرد، پس از تشکیل کامل وشکست الگو فوق معامله خود را انجام داد.

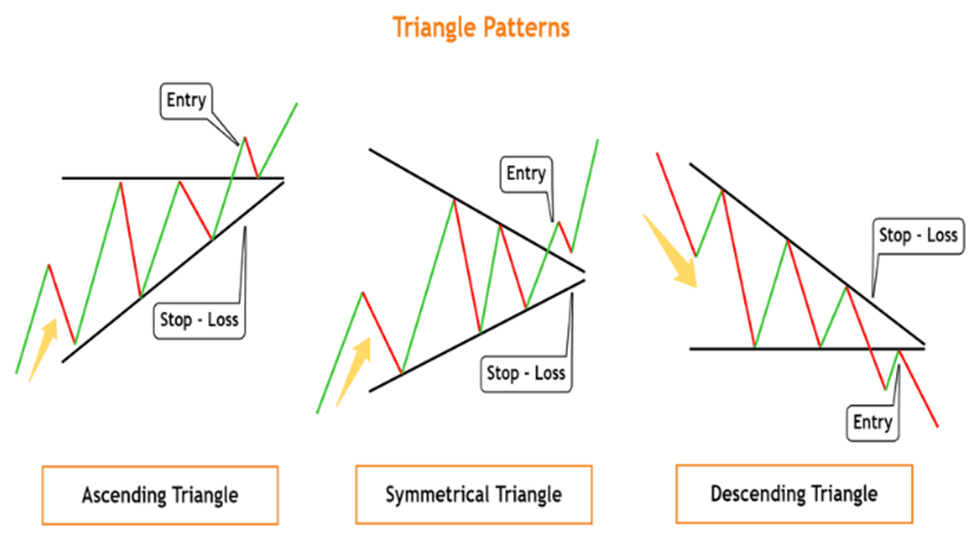

انواع مثلث در تحلیل تکنیکال

به طور کلی می توان این الگو را به سه دسته صعودی، نزولی و متقارن تقسیم کرد.

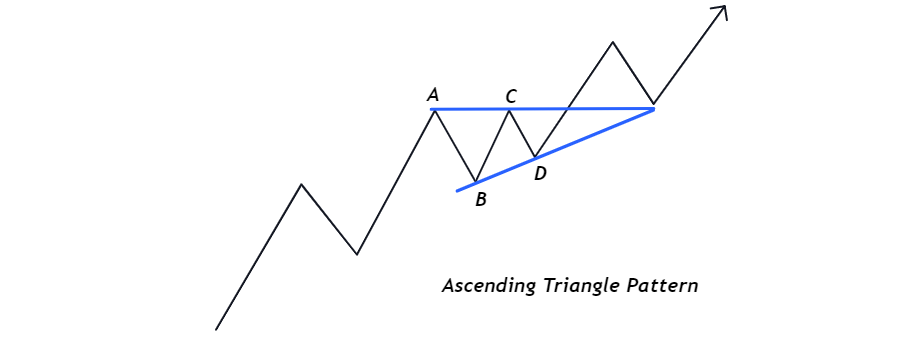

مثلث صعودی

این الگو از دو خط روند تشکیل می شود که خط روند بالایی یک خط روند افقی و خط روند پایینی یک خط روند مورب خواهد بود. در مثلث صعودی، حجم معاملات نسبت به روند قبلی خودش کاهش می یابد و زمانی کامل می شود که قیمت از خط روند افقی بالایی عبور کند و آن را بشکند (هنگام شکست خط روند، حجم معاملات حجم معاملات افزایش می یابد). خط روند بالایی باید افقی باشد که نشان دهنده سقف های قیمتی تقریباً یکسان است که سطح مقاومت را تشکیل می دهد. خط روند پایین تر به صورت مورب در حال افزایش است، که نشان دهنده کف های قیمتی بالاتر از هم است (خریداران در حال افزایش سفارشات خرید خود هستند). در نهایت قدرت خریداران به اوج خود می رسد و با شکست خط مقاومتی، روند ادامه پیدا می کند. با شکست خط روند بالایی که قبلاً سطح مقاومت بود، اکنون به حمایت تبدیل می شود.

ایده آل ترین حالت مثلث صعودی

برای اینکه مثلث صعودی بهترین حالت خودش باشد، سه شرط نیاز است:

- روند صعودی قبل از الگو داشته باشیم.

- شکل ظاهری الگو صعودی باشد.

- افزایش حجم معاملات هنگام شکست خط روند بالایی و ادامه حرکت صعودی مشاهده شود.

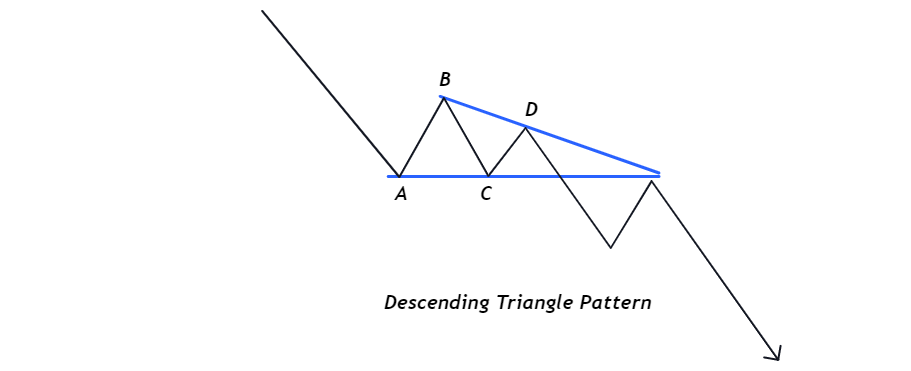

الگوی مثلث نزولی

شکل ظاهری این الگو برعکس مثلث صعودی است؛ بدین معنی که دارای یک خط روند مورب بالایی و یک خط روند افقی پایینی خواهد بود. در این الگو، خط روند پایین باید افقی باشد که نشان از کف های قیمت یکسان است. خط روند بالایی به صورت مورب به سمت پایین کاهش می یابد که نشان از افزایش قدرت فروشندگان است.

در مثلث نزولی حجم معاملات نسبت به روند قبلی خودش کاهش می یابد و روند نزولی با شکست خط افقی دوباره شروع می شود (هنگام شکست خط افقی، حجم معاملات افزایش می یابد)؛ قیمت با شکست خط روند افقی (حمایت) می تواند یک کف قیمت جدیدی بسازد. خط روند افقی که حمایت بود، اکنون به مقاومت تبدیل می شود.

ایده آل ترین حالت مثلث نزولی

برای اینکه مثلث نزولی بهترین حالت خودش باشد، سه شرط نیاز است:

- روند نزولی قبل از الگو داشته باشیم.

- شکل ظاهری الگو نزولی باشد.

- افزایش حجم معاملات هنگام شکست خط روند پایینی و ادامه حرکت نزولی مشاهده شود.

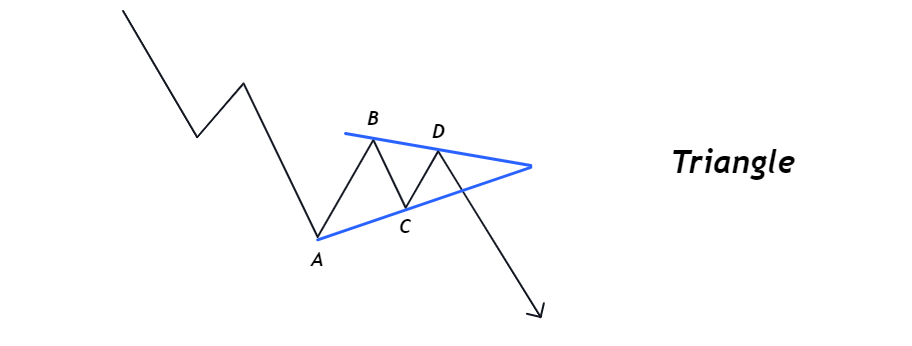

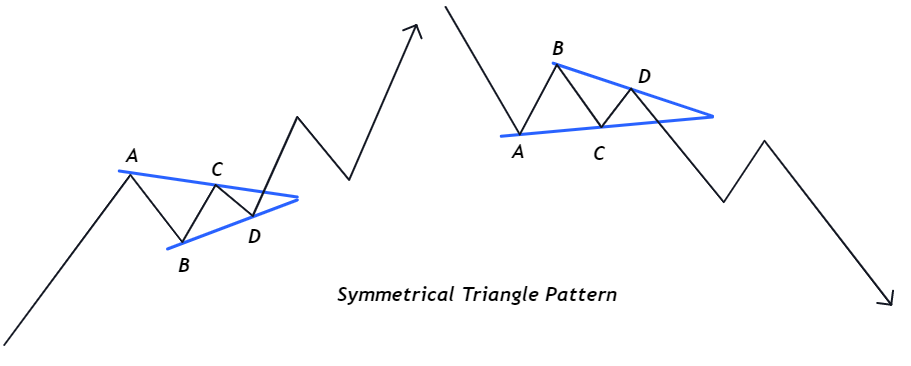

مثلث متقارن

مثلث متقارن از دو خط روند مورب که یکی در کف های قیمتی و دیگری در سقف های قیمتی رسم می شود، تشکیل می شود. وقتی که قیمت به سمت بالا حرکت می کند، خط روند بالایی را شکسته و روند صعودی آغاز می شود و یا قیمت توانسته به سمت پایین حرکت کند، خط روند پایینی را شکسته و روند نزولی آغاز می شود.

معامله گران باید دقت کنند که در طول الگو مثلث، حجم معاملات کاهش می یابد (مانند دو نوع قبلی) و هنگام شکست هر کدام از خط روندها، افزایش حجم معاملات رخ می دهد تا تأیید کنند که شکست معتبر است. مثلث های متقارن تمایل دارند الگوهای شکست ادامه دهنده باشند، به این معنی که تمایل دارند در جهت حرکت اولیه قبل از تشکیل مثلث شکسته شوند. به عنوان مثال، اگر یک روند صعودی قبل از یک مثلث متقارن باشد، معمولا این الگو از سمت بالا شکسته و قیمت روند صعودی را ادامه می دهد.

ایده آل ترین حالت مثلث متقارن

برای اینکه الگو مثلث متقارن بهترین حالت خودش باشد، سه شرط نیاز است:

- روند نزولی یا صعودی قبل از الگو داشته باشیم.

- شکل ظاهری الگو متقارن باشد.

- افزایش حجم معاملات هنگام شکست خط روند پایینی یا بالایی و ادامه حرکت روند صعودی یا نزولی مشاهده شود.

چگونه به کمک این الگو معامله کنیم؟

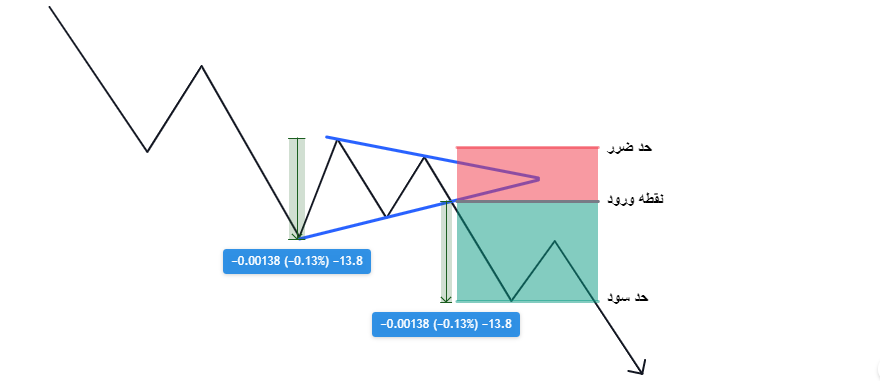

مثلث، اغلب یک الگو ادامه دهنده است اما گاهی ممکن است یک الگو بازگشتی باشد؛ در نتیجه، اگر در ادامه روند قبل از الگو شکسته شود، سیگنال قوی تری است؛ اما اگر از سمت دیگر شکست، سیگنال ضعیف تری است اما برای ما فرقی ندارد. بهترین کار این است که صبر کنیم تا الگو با حجم معاملاتی بالا، با یک کندل قوی (سیگنال بار) و یک کندل تاییدی (کی بار) پس از کندل شکست، شکسته شود. سپس می توانیم وارد معامله شویم. نقطه ورد ما بعد کند تایید کننده شکست است (کی بار).

حد ضرر خود را می توانیم زیر آخرین کف یا بالا آخرین سقف این الگو قرار دهیم اما اگر به دنبال حد ضرر مطمئن هستیم، می توانیم حدضرر را زیر پایین ترین کف یا بالای بالا ترین سقف قرار دهیم و حد سود را می توانیم به اندازه مثلث قرار دهیم.

موارد گفته حالت های کلاسیک برای الگوی فوق هستند؛ می توانید با روش های دیگر نقطه ورود، حدضرر و حد سود را مشخص کنید.

در تصویر بالا نمونه ای از یک مثلث متقارن را می بینید که با یک کندل ضعیف آن را می شکند اما در کندل بعدی یک کندل قدرتمند ثبت می کند. پس از این کندل قدرتمند می توان وارد معامله شد، با حد ضرر در بالای سقف آخر و حد سود به اندازه مثلث.

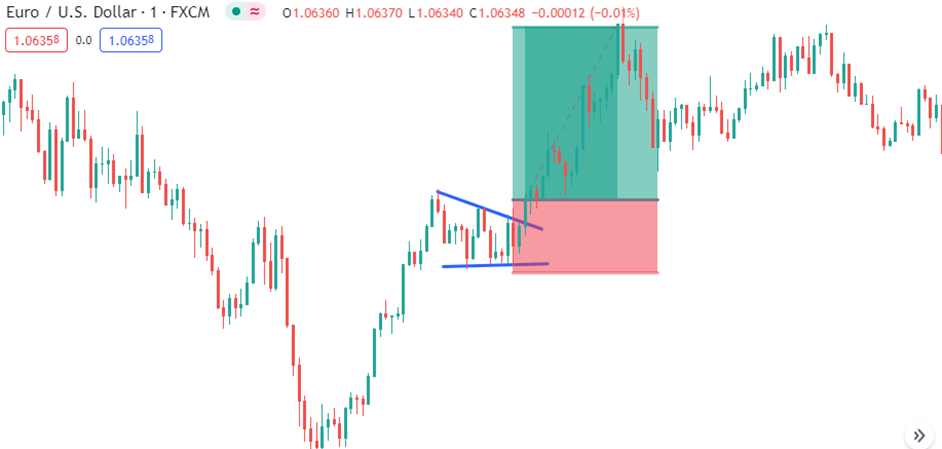

در تصویر بالا یک نمونه مثلث صعودی می بینید که در روند نزولی رخ داده است. با کندل قدرتمندی الگو را می شکند اما نقطه شکست نتوانسته از الگو فاصله چندانی بگیرد (کندل شکست ایده آل، کندلی است که حداقل 50% آن از خط روند فراتر رود)؛ در نتیجه، صبر می کنیم تا شکست با کندل دیگری تایید شود (کی بار). کندل بعد از شکست را می توان کند تایید کننده دانست زیرا کندل قدرتمندی است؛ بنابراین، بعد از کندل تایید کننده می توان وارد معامله شد. حد سود را می توان به اندازه الگو قرار دهیم که در این مثال فراتر از آن رفته است.

در تصویر بالا نمونه ای از مثلث صعودی را می بینیم که در ادامه یک روند صعودی رخ داده؛ در نتیجه، احتمال بیشتر را می دهیم که در ادامه روند قبل از الگو یعنی از سمت بالا بشکند و کندل شکست بسیار کندل قوی ای است و می توان بعد از آن وارد معامله شد. بعد از شکست الگو شاهد یک پولبک به الگو هستیم که در صورت ورود نکردن با کندل شکست، می توان بعد از پولبک وارد معامله شویم. حد ضرر خود را در زیر آخرین کف قرار می دهیم اما می توانیم زیر کندل شکست هم قرار دهیم (به دلیل قدرتمند بودن آن). حد سود را به اندازه الگو قرار می دهیم اما چون روند صعودی بسیار شارپ و طولانی بوده است، بهتر است بیشتر مراقب معامله خود باشیم و در صورت دیدن اولین علائم روند نزولی از معامله خارج می شویم.

در تصویر بالا نمونه ای از یک مثلث صعودی را می بینیمکه با کندل قدرتمندی از سمت بالا شکسته شده، می توان پس از کندل شکست وارد معامله شد. حد ضرر را می توان در زیر آخرین کف قرار داد؛ آخرین کف بر روی خط روند اگو ایجاد نشده و بالاتر ایجاد شده که نشان از قدرت روند است. حد سود را به اندازه الگو قرار می دهیم.

در تصویر بالا نمونه ای از یک الگو مثلث نزولی در روند صعودی را مشاهد می کنید که پس از شکست آن با یک کندل قدرتمند می توانیم وارد معامله شویم؛ به دلیل قدرتمند بودن کندل شکست، منتظر کندل تاییدیه نمی مانیم و می توانیم بعد از کندل شکست وارد معامله شویم.

محدودیت های الگوی مثلث

این الگو محدودیت هایی دارد که به بررسی آنها میپردازیم.

- مشکل اصلی مثلث ها و به طور کلی الگو های کلاسیک احتمال بروز شکست های نادرست (Fake breakout) است؛ به عنوان مثال، قیمت یک روند صعودی دارد و در موج اصلاحی خود یک مثلث صعودی ایجاد می کند. قیمت با شکست خط افقی و مقاومت بالایی خود به روند خود ادامه می دهد. بسیاری از معامله گران این شکست را می ببینند و وارد معامله می شوند اما کمی به سمت بالا حرکت کرده و سپس به سمت پایین بر می گردد (Fake breakout).

- قیمت ممکن است از طرف دیگر خارج شود. به جای اینکه یک الگو ادامه دهنده باشد، یک الگو برگشتی خواهد بود. معمولا این حالت در انتهای یک روند و نزدیک به یک مقاومت یا حمایت مهم رخ می دهد.

- حد سودی که برای این الگو تعریف شده است، یک هدف تخمینی است. قیمت ممکن است بسیار فراتر از آن هدف برود و یا نتواند به آن برسد.

سخن پایانی

مثلث از معروف ترین الگو های کلاسیک است که می توان با استفاده از آن سود های خوبی کسب کرد؛ پس یادگیری آن برای هر معامله گر و سرمایه گذاری می تواند مفید باشد. در نمونه مثال ها نکاتی بررسی شد که شاید با تعریف الگو و نکات آن متفاوت باشد؛ به خاطر داشته باشید که بازار های مالی مانند تعاریف خود در کتاب ها حرکت نمی کنند و هر لحظه ممکن است شما را غافل گیر کنند.

به یاد داشته باشید صرفا خواند این مقاله کافی نیست، لازم است که آن را به خوبی یاد بگیرید و به خوبی هم آن را تمرین کنید تا تسلط کافی بر روی آن داشته باشید. .قتی که تسلط کافی پیدا کردید، آن وقت می توانید نمونه های آن را به خوبی در نمودار پیدا کنید و سود های خوبی از آن بدست آورید.

الگوی بعدی:

الگوی کنج در تحلیل تکنیکال چیست؟