آموزش الگوی مستطیل در تحلیل تکنیکال

الگوهای متنوعی در بازارهای مالی وجود دارد که هریک از آنها می توانند نشان دهنده یک روند خاص باشند. تحلیلگران تکنیکال با استفاده از این الگوها موقعیت بازار را تشخیص میدهند و نقاط ورود و خروج را پیدا میکنند. یکی از این الگوها، الگوی مستطیل است. این الگو شرایط و انواع مختلفی دارد که در ادامه این مقاله به بررسی آنها میپردازیم.

الگوهای کلاسیک در تحلیل تکنیکال

الگوی مستطیل چیست؟

فهرست مطالب

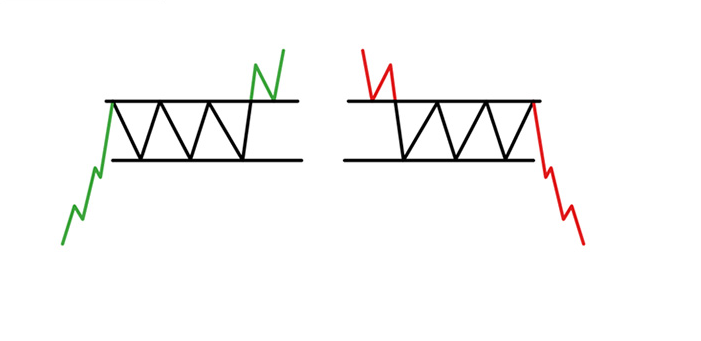

الگوی مستطیل (Rectangle Pattern) معمولا یکی از انواع الگوهای ادامه دهنده روند است، به طوری که قیمت پس از گذر از الگوی مستطیل، به احتمال زیاد، به روند قبل از مستطیل ادامه می دهد. البته گاهی می تواند جز الگوهای برگشتی باشد و خلاف جهت روند قبل از مستطیل خارج شود.

الگوی مستطیل را می توانیم مانند یک محدودهی مستطیلی شکل به حالت افقی در نظر بگیریم که ضلع بالایی آن (مقاومت) و ضلع پایینی آن (حمایت) است. حالا روند در بین این دو ضلع برای یک مدت مشخص گرفتار می شود. طوری که در یک حالت بدون روند trading range قرار می گیرد و می توانیم در کف مستطیل، معامله خرید و در سقف مستطیل، معامله فروش انجام دهیم. این روند با تشکیل چند سقف و کف متوالی به صورت موازی ادامه خواهد داشت، تا این که در نهایت روند از این الگو خارج شده و به مسیر صعودی یا نزولی خود ادامه دهد.

الگوی مستطیل زمانی تشکیل می شود که عرضه و تقاضا با هم برابر باشند. بنابراین در زمان شکل گیری این الگو، نوعی توقف در روند صورت می گیرد (trading range). معمولاً این نوع الگو در تایم فریم های پایین، بیشتر مشاهده می شود. تشخیص به موقع شکل گیری این الگو می تواند سیگنال های خرید و فروش خوبی را در اختیار معامله گران قرار دهد.

انواع الگوی مستطیل

گرفتار شدن روند در محدودهی دو ضلع موازی یک مستطیل، دیر یا زود به پایان می رسد. اما شکست این الگو، می تواند با شکست ضلع حمایت یا شکست ضلع مقاومت همراه باشد. این الگو فقط به یک شکل خاص در نمودارها ظاهر نمی شود. بلکه دو نوع کلی دارد که باید آن ها را بشناسید.

ادامه دهنده صعودی

الگوی مستطیل صعودی، معمولاً در طی یک روند صعودی ایجاد می شود. در واقع، زمانی که شاهد یک روند صعودی در بازار هستیم و به ناگاه در یک رنج دچار نوسان می شود، الگوی مستطیلی ظاهر خواهد شد. در طی این الگو، بازار یک استراحت می کند و سپس به روند خود ادامه میدهد. معمولاً شکست این الگو از سمت بالا خواهد بود.

در تصویر بالا مشاهده می کنید که در میانه یک روند صعودی در بازار، قیمت در یک مستطیل قرار گرفته و به دلیل اینکه روند قبل از مستطیل، صعودی بود و روند بعد از مستطیل هم صعودی است، آن را مستطیل صعودی نام گذاری می کنیم.

ادامه دهنده نزولی

الگوی مستطیل نزولی در برابر الگوی صعودی آن قرار می گیرد. در واقع، روند پس از طی کردن یک مسیر نزولی، در یک رنج مشخص نوسان می کند. آنگاه با شکست حمایت، قیمت به روند نزولی خود ادامه می دهد.

در تصویر بالا مشاهده می کنید که قیمت پس از یک روند نزولی، در میانه روند، یک مستطیل تشکیل داده که به دلیل روند نزولی قبل از آن و روند نزولی بعد از آن، آن را مستطیل نزولی نام گذاری می کنیم.

نوع دیگری از الگو مستطیل وجود دارد که ادامه دهنده نیست. بلکه، باعث بازگشت روند می شوند.

در تصویر بالا مشاهده می کنید که قیمت پس از یک روند نزولی، در انتهای روند، یک مستطیل تشکیل داده که قیمت به جای شکست حمایت و ادامه دادن روند نزولی، مقاومت مستطیل را شکسته و روند برگشته است.

در تصویر بالا مشاهده می کنید که قیمت، پس از یک روند صعودی، یک مستطیل تشکیل داده و آن را از کف شکسته است. در نتیجه با شکست کف مستطیل، روند نزولی جدیدی ایجاد شده و روند صعودی قبل از خود را به پایان داده است.

در تصویر بالا مشاهده یک الگو پرچم مشاهده می کنید، قیمت ابتدا به صورت شارپ کاهش پیدا کرده ( دسته پرچم)، همچنین، الگو پرچم دارای یک زاویه خلاف جهت روند قبل از خود است.

نحوه معامله با الگوی مستطیل

مراحل استفاده از الگوی مستطیل در معامله به این صورت است:

تشخیص الگو در نمودار

در اولین مرحله برای استفاده از الگوی مستطیل در فارکس، بورس یا هر بازار مالی دیگری، ابتدا باید این الگو را در نمودار مورد نظر خود مشخص کنید. برای این کار نموداری را پیدا کنید که وارد محدوده رنج (trading range) شده باشد. به این معنی که در یک محدوده مشخص نوسان کند. آنگاه، حداقل دو کف و سقف متوالی که به صورت افقی ایجاد شده اند را پیدا کنید. با مشخص کردن این کف و سقفها، محدوده ی حمایت و مقاومت الگو مشخص خواهد شد.

الگوهای مشابه دیگری در نمودارها وجود دارند که نباید آنها را با مستطیل اشتباه بگیریم. برای نمونه می توان به الگوی پرچم نزولی یا صعودی اشاره کرد. الگوهای پرچم، تفاوتهای جزئی با الگوی مستطیل دارند. به عنوان یک معامله گر، باید یاد بگیرید الگوهای مستطیل صعودی و نزولی را در نمودارها تشخیص دهید. ممکن است برای این کار به تمرین نیاز داشته باشید.

- وجود یک روند شارپ قبل از الگو پرچم که به آن دسته پرچم گفته می شود.

- بیشتر الگو های پرچم دارای زاویه هستد که اکثر آن ها زاویه ای خلاف روند شارپ قبل از خود دارند.

- نحوه معامله کردن ، شناسایی الگو و … در هر دو الگو تقریبا یکسان است.

مشخص کردن نقطه احتمالی شکست الگو

پس از مشخص کردن الگوی مستطیل، باید نقطه احتمالی شکست آن را پیدا کنید. الگوهای مستطیل صعودی، معمولاً از سمت بالا، خط مقاومت را شکسته و روند صعودی را ادامه می دهد. الگو مستطیل نزولی ، معمولا یک روند نزولی را با شکست پایین مستطیل ادامه می دهد.

احتمال دارد که قیمت، مستطیل را در جهت روند قبل از خود بشکند. اما ممکن است از طرف دیگر شکسته و شاهد تغییر جهت قیمت باشیم.

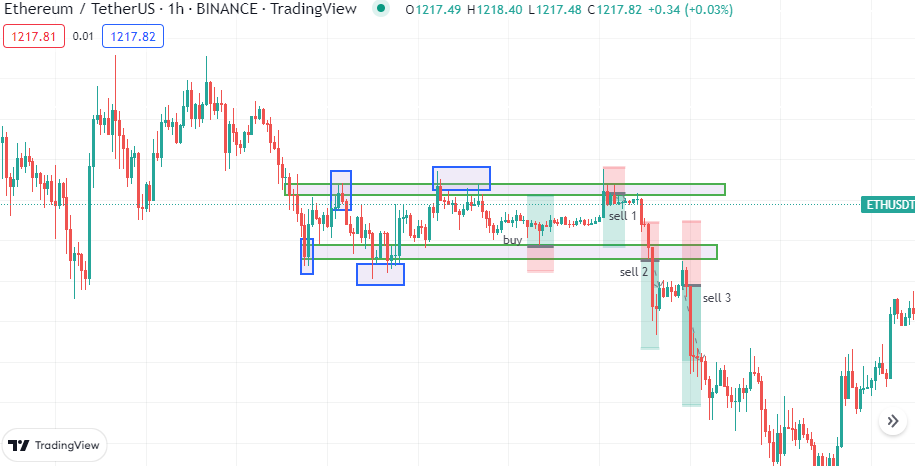

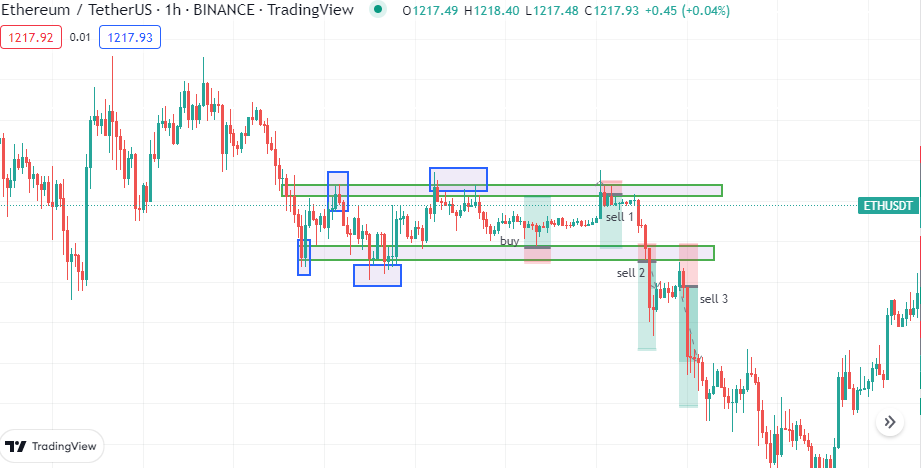

در تصویر بالا مشاهده می کنید قیمت، پس از تشکیل یک مستطیل نزولی، آن را از پایین شکسته است. معمولا یک مستطیل برخورد های 4 یا 5 شکسته می شود. براساس تصویر بالا، با توجه به روند نزولی قبل از مستطیل، در برخورد 4، ما انتظار شکست مستطیل از پایین را داریم.

ورود به معامله

اگر شما با یک مستطیل صعودی سروکار دارید، می توانید معامله خود را در نقطه ای که مستطیل از سمت بالا شکست وارد معامله خرید شوید و یا صبر کنید پس از شکست، قیمت به مستطیل پولبک بزند و بعد از آن وارد معامله خرید شوید. اما اگر مستطیل شما نزولی است، باید معامله فروش خود را هنگامی که مستطیل از سمت پایین شکست، باز کنید. همچنین در طول زمانی که قیمت در مستطیل است، می توانید در کف مستطیل معامله خرید و در سقف آن معامله فروش انجام دهید.

تعیین کردن حد ضرر

برای ایمن کردن هر معامله مالی در بازارها، باید برای آن ها حد ضرر تعیین کرد. با قرار دادن حد ضرر، از اُفت بیش از حد سرمایه خود جلوگیری خواهید کرد. این امر در معاملات باز شده روی الگوی مستطیل هم صادق است.

اگر محافظه کار هستید، وسط مستطیل را به عنوان حد ضرر خود تعیین کنید. اگر اهل ریسک بیشتر هستید می توانید حد ضرر خود را بالای محدوده حمایتی شکسته شده یا پایین محدوده مقاومتی شکسته شده قرار دهید. این حالت برای زمانی است با شکست مستطیل وارد معامله شدید.

در صورتی که در طول زمانی که قیمت در مستطیل است، وارد معامله شدید، اگر محافظه کار هستید، حد ضرر را به اندازه نیمی از مستطیل را بالا یا پایین محدوده حمایت و مقاومتی (براساس نوع معامله) قرار دهید. در صورتی که اهل ریسک هستید می توانید پایین یا بالای محدوده حمایتی و مقاومتی قرار دهید.

در تصویر بالا نحوه معامله با روش حد ضرر محافظه کارانه را مشاهده می کنید.

در تصویر بالا نحوه معامله کردن با حد ضرر ریسک بیشتر را مشاهده می کنید.

تعیین حد سود

با توجه به اینکه شما معامله خود را با استفاده از الگوی مستطیل باز کردهاید، پس باید معامله خود را تا زمانی که نمودار به هدف قیمتی که به اندازه خود الگو است برسد، صبر کنید. شما حد ضرر خود را احتمالاً در وسط الگو قرار دادهاید. پس حد سود شما میتواند دو برابر حد ضرر باشد. نسبت ریسک به ریوارد این معامله برابر با عدد 2 است. پس این معامله، معقول به نظر میرسد.

در تصویر بالا کلیه حد سود های معاملات باز شده معادل با 2 برابر حد ضرر بوده است.

طی کردن 5 مرحله اصولی فوق برای بهره گیری از این الگو در تحلیل تکنیکال ضروری است. البته معامله گران حرفه ای تر میتوانند جزئیات بیشتری را برای آن در نظر بگیرند. از جمله ابزارهایی که می توان برای تشخیص دقیق تر این الگوها و نحوه شکست آنها به معامله گران کمک کند، اندیکاتورها و اسیلاتور ها خواهند بود مانند میانگین متحرک و rsi.

تعیین کردن حد ضرر در معاملات را می توان یک ضرورت در نظر گرفت. در واقع شما با تعیین کردن حد ضرر، معامله خود را بیمه می کنید. ما معمولاً الگوی مستطیل صعودی را با شکست مقاومت و الگوی نزولی آن را با شکست حمایت ارزیابی می کنیم. اما اگر انتهای مستطیل با شکست متفاوتی رقم بخورد، تعیین نکردن حد ضرر به قیمت یک زیان بزرگ برای معامله گر تمام خواهد شد!

هر سؤال، ابهام، تجربه یا ایدهای در رابطه با استفاده از الگوهای مستطیلی در تحلیل تکنیکال دارید، آن را در بخش نظرات مطرح نمایید. تیم تحلیل دلفین وست در اسرع وقت پاسخگوی شما خواهد بود.

الگوی بعدی:

الگوی فنجان و دسته در تحلیل تکنیکال