آموزش الگوهای هارمونیک پیشرفته

در تحلیل تکنیکال علاوهبر الگوهای کلاسیک، الگوهای دیگری وجود دارد که به آن ها الگوهای هارمونیک (Harmonic) گفته می شود. الگوهای هارمونیک، شکل های هندسی را بر اساس اعداد فیبوناچی بر روی نمودار قیمتی شناسایی می کند تا سطوح دقیقی از آینده قیمت را شناسایی و پیش بینی کند. برخلاف سایر روش های رایج معاملاتی، معاملات هارمونیک تلاش می کند تا حرکات آتی را پیش بینی کند.

آموزش تحلیل تکنیکالصفر تا صد

همان طور که گفته شد الگوهای هارمونیک (Harmonic) ، اشکال هندسی بر اساس اعداد فیبوناچی بدست می آورد؛ در نتیجه، اعداد فیبوناچی، پایه و اساس این الگوها هستند و باید قبل از یادگیری الگوهای هارمونیک، فیبوناچی و کارکرد با آن را آموزش ببینید. شکل ظاهری این الگوها اغلب به صورت M ، W و یا ترکیبی از هر دو خواهد بود و فقط در طول خطوط و نسبت های فیبوناچی، با یک دیگر تفاوت دارند. در این مقاله قصد داریم تا شما را با الگوهای هارمونیک آشنا کنیم، با ما همراه باشید.

الگوهای هارمونیک و فیبوناچی

فهرست مطالب

همان طور که می دانید دنباله اعداد فیبوناچی یک سری اعداد هستند که اول و دومی آن صفر و یک است و اعداد بعدی از جمع دو عدد قبلی خود به دست می آید:

0، 1، 1، 2، 3، 5، 8، 13 و….

الگوهای قیمت هارمونیک دقت بالای خود را اعدا فیبوناچی که اعداد ثابتی هستند بدست می آورند. ممکن است یک معامله گر اغلب الگویی را ببیند که شبیه به یک الگوی هارمونیک است، اما سطوح فیبوناچی با الگو همسو نمی شوند، بنابراین الگو را از نظر رویکرد هارمونیک غیرقابل اعتماد می کند. این می تواند یک مزیت باشد، زیرا مستلزم آن است که معامله گر صبور باشد و منتظر الگوهای ایده آل بماند.

الگوهای هارمونیک می توانند در تایم فریم های گوناگون تشکیل شوند؛ همچنین الگوهای هارمونیک ممکن است در الگوهای هارمونیک دیگر وجود داشته باشند، ممکن است که الگوهای غیر هارمونیک در الگوهای هارمونیک وجود داشته باشند که می توانند برای کمک به ورود و خروج بهتر به معاملات استفاده شود (به عنوان مثال فرض کنید که در تایم فریم روزانه یک الگو خفاش تشکیل شود و در تایم فریم روزانه یک الگو AB=CD، تکمیل این الگو را در تایم فریم 4 ساعته می تواند نقطه ورود برای الگو خفاش در تایم روزانه باشد). بنابراین، مهم است که بر تایم فریم (بازه زمانی) بالاتر برای معامله خود متمرکز باشید. ماهیت فراکتال (تکرار شونده) بازارها اجازه می دهد که این نظریه از کوچکترین تا بزرگترین تایم فریم ها اعمال شود.

برای استفاده از این روش در معاملات خود، نیاز به یک پلتفرم معاملاتی دارید) مانند تریدینگ ویو (tradingview – که نمودار های قیمتی را نشان دهد، سپس با استفاده از ابزار فیبوناچی اصلاحی (دو نقطه ای) می توانید این الگوها را شناسایی کنید.

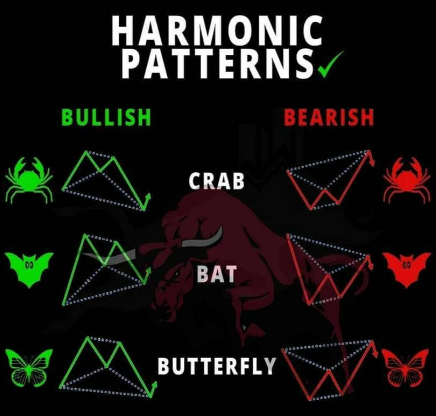

انواع الگوهای هارمونیک

مجموعه ای از الگوهای هارمونیک وجود دارد که عبارت اند از:

الگو AB=CD، الگو گارتلی، الگو پروانه، الگو خفاش، الگو خرچنگ، الگو کوسه، الگو سایفر و الگو NEN – STAR

در کلیه الگوها دو حالت صعودی و نزولی دارند؛ در نتیجه، شناسایی روند حاکم اولین قدم است و قوانین آن ها در روند نزولی و صعودی یکسان است. الگو NEN – STAR نسبت به سایر الگوها، کمتر در بازار رخ می دهد.

نسبت های فیبوناچی گفته شده برای تمامی الگوها می تواند دقیق نباشد؛ به عنوان مثال، نمونه هایی دیده شده که اصلاحاتی که طبق مفاهیم باید تا 78% انجام شود، کمی پایین تر و بالاتر از آن رفته است؛ در نتیجه، نسبت به درصد های اصلاحی، کمی انعطاف پذیر باشید.

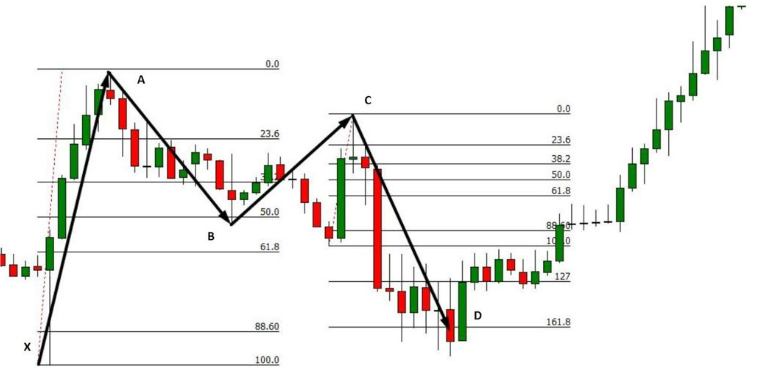

الگوی AB=CD

این الگو تنها الگو 4 نقطه ای هارمونیک است که در آن قسمت A به B اولین حرکت است و پس از آن یک موج اصلاحی را خواهیم داشت از نقطه B به نقطهC ، سپس از نقطه C یک موج به نقطه D می رود که طول آن برابر با AB است. پس از ایجاد موج های AB و BC، از ابزار فیبوناچی استفاده می کنیم تا نقطه D را شناسایی کنیم. برای این کار ابتدا باید روی موج AB یک فیبو اصلاحی رسم کنیم تا ببینیم در کدام سطح فیبو تمام شده است.

اعداد فیبوناچی در این الگو باید در نقاط خاصی رخ دهند، بدین صورت که در الگوی AB=CD ایدهآل، نقطه C باید حداقل تا 38.2% موج AB اصلاح کند. حداکثر اصلاح موج C تا سطح 78٪ AB خواهد بود که ضعیف ترین حالت الگوی AB=CD خواهد بود. در نهایت با مشخص شدن میزان اصلاح موج C ، می توانید محدوده نقطه D را پیش بینی کنید.

به عنوان مثال اگر اصلاح موج C، %61 باشد، نقطه D در سطح 161% موج BC پیش بینی می شود. اگر اصلاح موج C، 78% برسد، نقطه D، در 127% موج BC پیش بینی می شود. نقطه D به عنوان منطقه نقطه ورود شناخته می شود. این جایی است که می توان معاملات خرید یا فروش خود را باز کرد و حد ضرر خود را کمی پایین تر از نقطه D قرار دهید.

در تصویر بالا یک نمونه الگو AB=CD نزولی را می بینید، در این مثال مشاهده می کنید که تقریبا اندازه طول موج AB با CD برابر است. در انتهای الگو می توانید وارد معامله فروش شوید، در انتهای موج CD الگو ستاره عصر گاهی را می بینید که پس از آن می توانید وارد معامله شوید و حد ضرر خود را کمی بالاتر نقطه D قرار دهید، همچنین حد سود خود را می توانید در نقطه های B-C-A قرار دهید.

در تصویر بالا نمونه ای دیگر از الگو AB=CD صعودی را مشاهده می کنید که در این نمونه موج CD تقریبا با موج AB برابر است. در انتهای موج CD، روی نقطه D می توانید وارد معامله خرید شوید، در نقطه D، پس از آن سایه بلند و کندل سبز بزرگ می توانید وارد معامله خرید شوید ( این دو کندل، الگو هارامی را تشکیل می دهد)، حد ضرر خود را نیز می توانید کمی پایین تر از سایه کندل قرمز قرار دهید. حد سود خود را می توانید در نقطه های A-B-C قرار دهید.

الگوی گارتلی

الگو گارتلی به 2 شکل صعودی و نزولی دیده می شود که الگوی گارتلی صعودی به شکل M و الگوی گارتلی نزولی به شکل W است. در این الگو 5 نقطه وجود دارد (X-A-B-C-D).

در این الگو قیمت از X به سمت A حرکت می کند، سپس شروع به اصلاح می کند تا نقطه B را که یک موج اصلاحی است، ایجاد کند؛ این موج اصلاحی تا 61% از موج A خواهد بود. سپس قیمت از B حرکت می کند و نقطه C را می ساز (38% تا 78% موج AB خواهد بود). حرکت بعدی از نقطه C خواهد بود که نقطه D در نسبت 127% تا 161% موج BC می سازد. راه دیگر پیدا کردن نقطه D، یک اصلاح 78% از XA است.

نقطه D به عنوان منطقه نقطه ورود شناخته می شود. این جایی است که می توان معاملات خرید یا فروش خود را باز کرد و حد ضرر خود را کمی پایین تر از نقطه D قرار دهید.

در تصویر بالا نمونه ای از یک الگو گارتلی صعودی را می بینید که در نقطه D می توانید وارد معامله خرید شوید، حد ضرر خود را کمی پایین تر از نقطه D قرار دهید و حد سود را روی نقطه های A-B-C می توانید قرار دهید.

در تصویر بالا یک نمونه الگو گارتلی نزولی را مشاهده می کنید که قیمت از نقطه D، شروع به کاهش کرده است. شما می توانید در نقطه D، با حد ضرر کمی بالاتر از نقطه D، وارد معامله فروش شوید و حد سود را تا نقطه های A-C قرار دهید. در صورت شکست نقطه A، می توان انتظار داشت که قیمت تا سطح فیبو 127% AD و سپس تا سطح 161% AD کاهش یابد.

الگوی پروانه

الگو پروانه یک الگو همانند اغلب الگوهای هارمونیک، در دو حالت صعودی و نزولی رخ می دهد. الگو پروانه صعودی به شکل M و الگو پروانه نزولی به شکل W خواهد بود.

در این الکو قیمت از نقطه X به نقطه A حرکت می کند و در ساختار الگوی پروانه از سطوح فیبوناچی استفاده می شود که مهم تر از همه، اصلاح 78% XA است که نقطه B را می سازد.

بعد از این اصلاح، شاهد حرکت قیمت خواهیم بود برای ایجاد نقطه C، نقطه C در سطوح اصلاحی 38% تا 78% موج AB خواهد بود. حرکت پایانی این الگو از نقطه C خواهد بود که نقطه D را در سطوح اصلاحی 161% تا 261% موج BC ایجاد کند. راه حل دیگر بدست آوردن نقطه D استفاده از فیبو اصلاحی برای موج XA خواهد بود (127% تا 161%).

نقطه D به عنوان منطقه نقطه ورود شناخته می شود. این جایی است که می توان معاملات خرید یا فروش خود را باز کرد و حد ضرر خود را کمی پایین تر از نقطه D قرار دهید.

در تصویر بالا یک نمونه الگو پروانه صعودی را مشاهده می کنید که قیمت از نقطه D شروع به افزایش کرده است و شما می توانید در نقطه D، با حد ضرر کمی پایین تر از نقطه D و حد سود در نقاط X-B-C-D وارد معامله خرید شوید.

در تصویر بالا نمونه ای از یک الگو پروانه نزولی را شاهد هستیم که در نقطه D شروع به کاهش کرده است؛ ما می توانیم در این نقطه وارد معامله فروش شویم. در تایم فریم پایین تر، نقطه D به ما الگو کندلی پین بار/ اینگالف داده است.

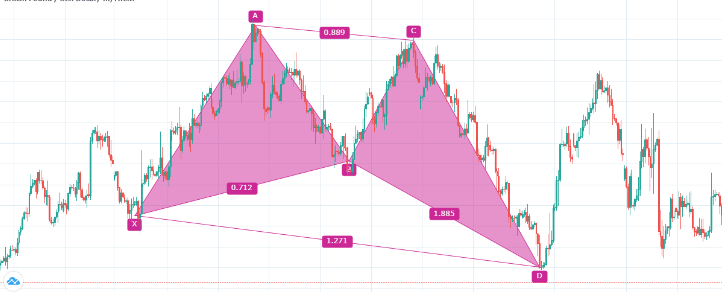

الگوی خفاش

الگوی خفاش یک الگوی هارمونیک دقیق است؛ احتمالا دقیق ترین الگو در میان کل الگوهای هارمونیک است. الگو خفاش به دو شکل صعودی و نزولی دیده می شود؛ الگوی خفاش صعودی به شکل M و الگوی خفاش نزولی به شکل W دیده خواهد شد.

در این الگو قیمت حرکت خود را از نقطه X به نقطه A شروع می کند، سپس شاهد یک اصلاح قدرتمند تا 78% XA خواهیم بود تا نقطه B ساخته شود؛ این اصلاح باید کمتر از 61% باشد، ترجیحاً 50% یا 38% موج XA. ایده آل ترین حالت نقطه B، 50% موج XA است. نقطه B یکی از راه های اصلی برای متمایز کردن خفاش از الگوی گارتلی است. اگر الگویی در حال شکل گیری باشد و نقطه B در 0.50 موج XA قرار بگیرد، احتمالاً خفاش است.

بعد از این اصلاح، قیمت تلاش می کند تا نقطه C، را بسازد، نقطه C در سطوح اصلاحی 38% تا 78% موج AB قرار گرفته است. پس از آن شاهد حرکت قیمت از نقطه C هستیم تا نقطه D در سطح اصلاحی 161% تا 261% موج BC، ایجاد شود. نقطه D همچنین در نسبت 88% موج XA قرار دارد. نقطه D به عنوان منطقه نقطه ورود شناخته می شود. این جایی است که می توان معاملات خرید یا فروش خود را باز کرد و حد ضرر خود را کمی پایین تر از نقطه D قرار دهید.

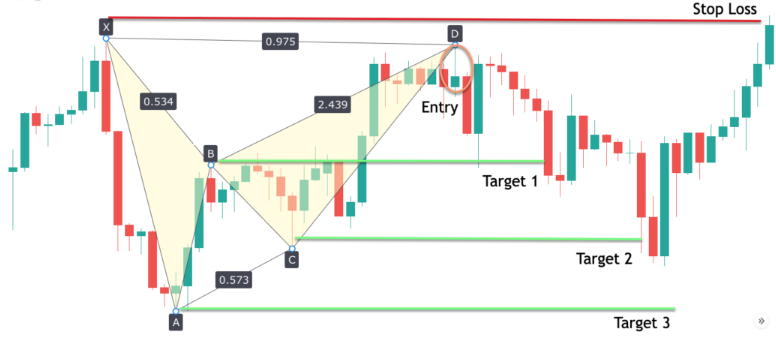

در تصویر بالا یک نمونه الگو خفاش نزولی را می بینید که می توانید در نقطه D وارد معامله فروش شوید؛ در نقطه D، یک کندل پین بار و یک کی بار قوی می بینید که می توانید بعد از آن وارد معامله فروش شوید. حد ضرر خود را کمی بالاتر از نقطه D و حد سود را روی نقاط B-C-A قرار دهید.

در تصویر بالا نمونه ای از یک الگو خفاش صعودی را می بینید که قیمت در نقطه D، الگو پین بار و یک کندل کی بار نسبتا خوب ایجاد شده است که بعد از کی بار، با حدضرر کمی پایین تر از نقطه D و حد سود در نقاط B-C-A وارد معامله خرید شد.

الگوی خرچنگ

این الگو نیز همانند سایر الگوها از دو حالت صعودی و نزولی تشکیل شده است که خرچنگ صعودی به شکل M و خرچنگ نزولی به شکل W در نمودار قیمت پدید میآیند. این الگو شبیه به پروانه است، اما در اندازه گیری متفاوت است. خرچنگ یک الگوی هارمونیک دقیق است که یک ساختار امتدادی 5 نقطه ای دارد.

در الگوی خرچنگ قیمت از نقطه X به سمت نقطه A شروع به حرکت می کند. حرکت بعدی یک اصلاح از نقطه A تا نقطه B ایجاد کند؛ این اصلاح در نسبت 38% تا 61% موج XA به اتمام می رسد. بعد از این اصلاح، دوباره قیمت شروع به حرکت می کند تا نقطه C در سطوح اصلاحی 38% تا 78% موج AB ایجاد شود. حرکت آخر این الگو، از نقطه C آغاز می شود تا نقطه D را در سطح اصلاحی 261% تا 361% موج BC ایجاد شود. راه دیگر بدست آوردن نقطه D ، نسبت 161% موج XA است.

نقطه D به عنوان منطقه نقطه ورود شناخته می شود. این جایی است که می توان معاملات خرید یا فروش خود را باز کرد و حد ضرر خود را کمی پایین تر از نقطه D قرار دهید.

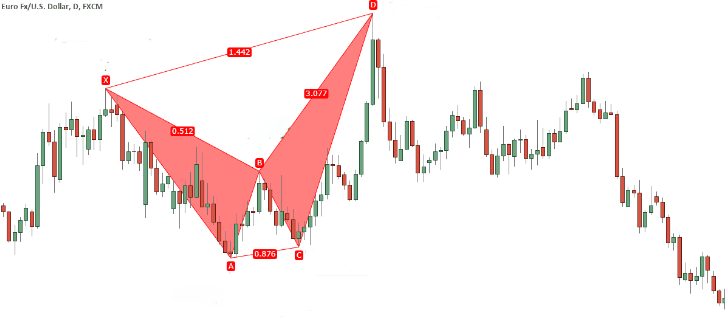

در تصویر بالا یک نمونه الگو خرچنگ نزولی را مشاهده می کنید که قیمت در نقطه D شروع به کاهش کرده است. می توانید در نقطه D، وارد معامله شوید، با حد ضرر کمی بالاتر از نقطه D و حد سود در نقاط B-C-A-X.

در تصویر بالا یک نمونه الگو خرچنگ صعودی را مشاهده می کنید که می توانید در نقطه D، وارد معامله شوید. با حد ضرر کمی پایین تر از نقطه D، و حد سود های نقاط X-B-C-A.

الگوی کوسه

الگو کوسه همچون سایر الگوهای هارمونیک به دو صورت صعودی و نزولی تشکیل می شود. الگوی کوسه صعودی به شکل M و الگوی کوسه نزولی به شکل W در نمودار قیمت تشکیل می شود.

در الگوی کوسه، قیمت روند خود را از نقطه X به سمت نقطه A ادامه می دهد و پس از آن حرکت بعدی را انجام می دهد که یک اصلاح از نقطه A تا نقطه B است، این اصلاح در نسبت فیبو 38% تا 78% موج XA خواهد بود. بعد از این اصلاح، قیمت به حرکت خود ادامه می دهد تا نقطه C در فیبو 113% تا 161% موج AB را ایجاد کند. پس از آن قیمت حرکت بعدی خود را برای ایجاد نقطه D در سطح اصلاحی 161% تا 224% موج BC، انجام می دهد. علاوه بر آن نقطه D را می توان در نسبت 88% موج XA پیدا کرد؛ همچنین در صورت عبور نقطه D از 88% می توان انتظار داشت که در فیبو 113% موج XA، نقطه D را پیدا کرد.

نقطه D به عنوان منطقه نقطه ورود شناخته می شود. این جایی است که می توان معاملات خرید یا فروش خود را باز کرد و حد ضرر خود را کمی پایین تر از نقطه D قرار دهید.

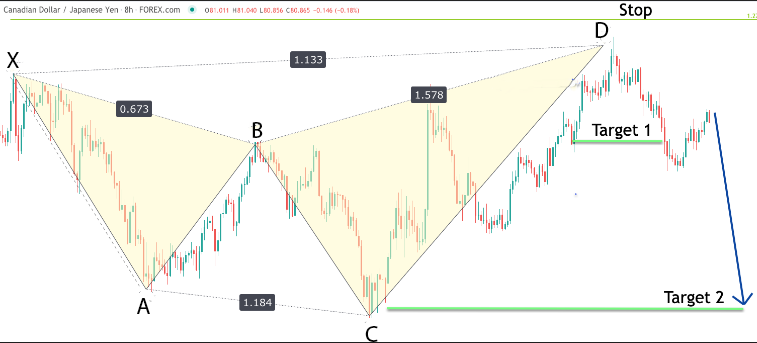

در تصویر بالا نمونه ای از یک الگو کوسه صعودی را می بینید که در نقطه D، می توانید وارد معامله خرید شوید. در نقطه D، الگو پین بار و کندل کی بار قوی مشاهده می کنید که بعد از کندل کی بار می توانید وارد معامله شوید، حد ضرر خود را کمی پایین تر از نقطه D، قرار دهید و حد سود های خود را روی نقاط B-A-C قرار دهید.

در تصویر بالا یک نمونه الگو کوسه نزولی را می بینید که می توانید در نقطه D، وارد معامله فروش شوید، حد ضرر خود را کمی بالاتر از نقطه قرار دهید و حد سود های خود را می توانید روی نقاط B-A-C قرار دهید.

الگوی سایفر

الگو سایفر نیز در دو حالت صعودی و نزولی شکل خواهد گرفت. الگوی صعودی سایفر به شکل M و الگوی نزولی سایفر به شکل W است. در الگو سایفر قیمت از X به نقطه A حرکت می کند، حرکت بعدی قیمت، یک حرکت اصلاحی از نقطه A تا نقطه B خواهد بود که این اصلاح در نسبت های 38% تا 61% موج XA خواهد بود. بعد از این اصلاح، قیمت تا نقطه C حرکت خود را ادامه می دهد (در سطوح اصلاحی 127% تا 141%). حرکت پایانی این الگو نقطه D را می ساز که در نسبت 127% تا 200% موج BC، قرار دارد. همچنین نقطه D در سطح اصلاحی 78% موج XC قرار خواهد گرفت.

نقطه D به عنوان منطقه نقطه ورود شناخته می شود. این جایی است که می توان معاملات خرید یا فروش خود را باز کرد و حد ضرر خود را کمی پایین تر از نقطه D قرار دهید.

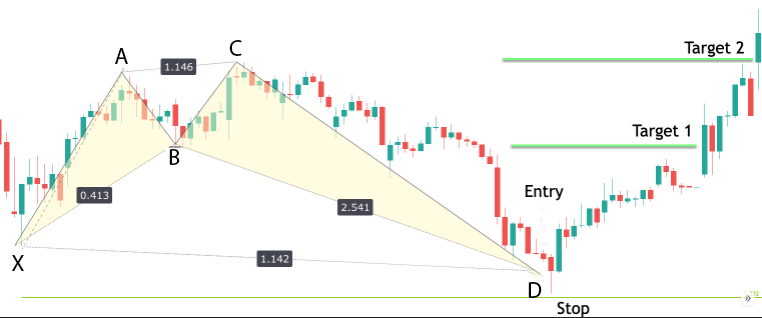

در تصویر بالا یک نمونه الگو سایفر صعودی می بینید که قیمت در نقطه D شروع به افزایش کرده است که می توان در این نقطه وارد معامله خرید شد، با حد ضرر کمی پایین تر از نقطه D و حد سود در نقطه های B-A-C.

در تصویر بالا یک نمونه الگو سایفر نزولی را مشاهده می کنید که در نقطه D می توانید وارد معامله فروش شوید، با حد ضرر کمی بالاتر از نقطه D و حد سود هایی در نقاط B-A-C.

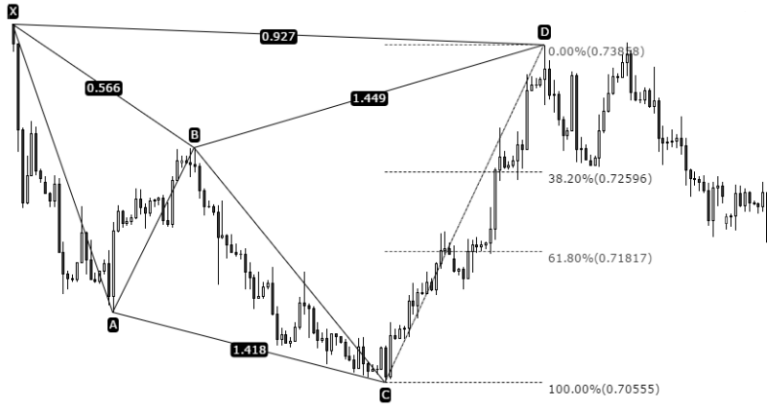

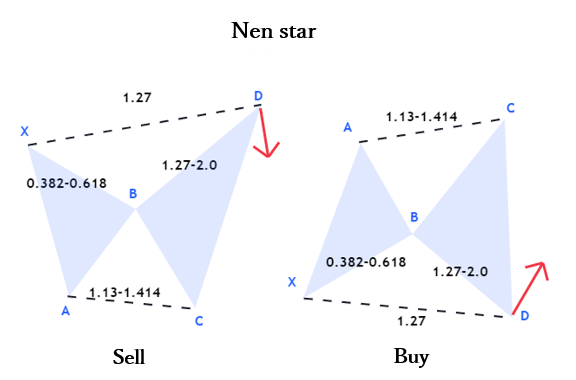

الگو Nen-Star

این الگو حالت های صعودی و نزولی دارد. الگوی nen-star صعودی به شکل M و الگوی nen-star نزولی به شکل W ظاهر می شود. در الگو Nen-Star قیمت از نقطه X به نقطه A شروع می شود. حرکت بعدی قیمت، یک اصلاح از نقطه A تا نقطه B خواهد بود که این اصلاح در نسبت های فیبوناچی 38% تا 78% موج XA است. بعد از این اصلاح، قیمت برای ایجاد نقطه C تا سطح 113% تا 141% موج AB حرکت می کند. در نهایت، قیمت نقطه D را در سطح اصلاحی 127% تا 261% موج BC ، ایجاد می کند.علاوه بر آن، نقطه D در نسبت 113% تا 127% موج XA قرار می گیرد.

نقطه D به عنوان منطقه نقطه ورود شناخته می شود. این جایی است که می توان معاملات خرید یا فروش خود را باز کرد.

این الگو نسبت به سایر الگوها، کمتر در بازا اتفاق می افتد. در حالت نزولی (سمت چپ)، در نقطه D می توان وارد معامله فروش شد، با حد ضرر کمی بالاتر از نقطه D و حد سود هایی در نقاط B-A-C. در حالت صعودی (سمت راست)، در نقطه D می توان وارد معامله خرید شد، با حد ضرر کمی پایین تر از نقطه D و حد سود هایی در نقاط B-A-C.

سخن پایانی

در این مقاله به بررسی یکی دیگر از مباحث تحلیل تکنیکال، الگوهای هارمونیک پرداختیم. شما می توانید از این الگوها در تحلیل های خود استفاده کنید، اما دقت داشته باشید که برای استفاده از آن ها ابتدا باید تمرین کافی داشته باشید تا به آن ها تسلط کافی داشته باشید.